Wat is de M2-maat?

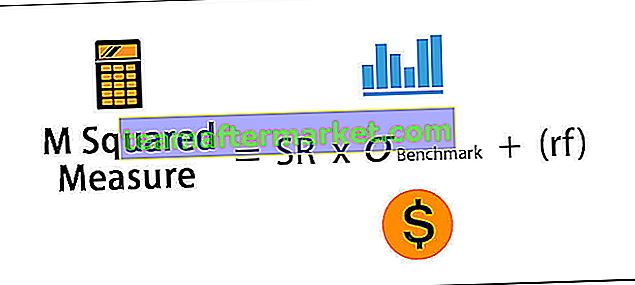

De M2-maatstaf is een uitgebreide en nuttiger versie van de Sharpe-ratio die ons het voor risico gecorrigeerde rendement van de portefeuille geeft door de Sharpe-ratio te vermenigvuldigen met de standaarddeviatie van een benchmark-marktindex en er daarna een risicovrij rendement aan toe te voegen.

Formule en stappen om M2-maat te berekenen

Voor de berekening van de M2 wordt allereerst de Sharpe-ratio (jaarlijks) berekend. De berekende Sharpe-ratio wordt vervolgens gebruikt om de M-kwadraat af te leiden door de Sharpe-ratio te vermenigvuldigen met de standaarddeviatie van de benchmark. Hier wordt de benchmark gekozen door de persoon die de M2-maat berekent.

Voorbeelden van een standaardbenchmark zijn de MSCI World-index, de S & P500-index of een andere brede index. Na vermenigvuldiging van de Sharpe-ratio met de standaarddeviatie van de benchmark wordt het risicovrije rendement toegevoegd.

Hieronder volgen de stappen of formules voor de berekening van de M2-maat.

Stap 1: Berekening van Sharpe-ratio (op jaarbasis)

Sharpe-verhoudingsformule (SR) = (r p - r f ) / σ p

Waar,

- r p = rendement van de portefeuille

- r f = risicovrij rendement

- σ p = standaarddeviatie van het excess return van de portefeuille

Stap 2: Sharpe-ratio vermenigvuldigen zoals berekend in stap 1 met de standaarddeviatie van de benchmark

= SR * σ benchmark

Waar,

- σ benchmark = standaard deviatie van benchmark

Stap 3: Het risicovrije rendement toevoegen aan het resultaat dat is afgeleid in stap 2

M-kwadraatmaat = SR * σ benchmark + (r f )

Met de vergelijking zoals hierboven afgeleid voor de berekening van de Modigliani-Modigliani-maat, kan worden gezien dat de M2-maat een excess return is die wordt gewogen boven de standaarddeviatie van de benchmark en de portefeuille, en stijgt met het risicovrije rendement.

Voorbeeld om M-kwadraatmaat te berekenen

Gebruik Marktportfolio met Investeerdersportfolio om de Modigliani-Modigliani-maatstaf te berekenen.

Gegeven:

Berekening van de risicogecorrigeerde prestatie van Modigliani (RAP)

Stap 1: Berekening van de Sharpe-ratio

- Sharpe-verhouding (SR) = (26-12) / 7

- Sharpe-verhouding (SR) = 14/7

- Sharpe-verhouding (SR) = 2

Stap 2: Berekening van M2-maat

M2 = SR * σ benchmark + (r f )

M2 = 12 + (12)

M2 = 24%

Voordelen

- Het is een risicogecorrigeerde prestatiestatistiek die gemakkelijk te interpreteren is.

- M2-meting is nuttiger in vergelijking met de Sharpe-ratio waarvan deze is afgeleid, omdat het lastig is om de Sharpe-ratio te interpreteren wanneer deze negatief is.

- Het kan ook moeilijk zijn om Sharpe-ratio's rechtstreeks van verschillende investeringen te vergelijken. Als je twee verschillende portefeuilles wilt vergelijken, een met een Sharpe-ratio van 0,60 en een andere met -0,60, dan zou het moeilijk zijn om te concluderen dat hoe slechter de tweede portefeuille is.

- Hetzelfde is in het geval van een andere maat, zoals de Treynor-ratio, Sortino-ratio en andere ratio's die worden berekend in termen van ratio. Dit probleem wordt ondervangen door de voor risico gecorrigeerde prestaties van Modigliani, aangezien het een percentage van het rendement betreft dat onmiddellijk en gemakkelijk door alle investeerders kan worden geïnterpreteerd.

- Het is dus gemakkelijk om het verschil tussen de twee of meer beleggingsportefeuilles te kennen. Zoals de M2-waarde van portefeuille 1 5,4% is en van de tweede portefeuille 5,9%, dan toont dit aan dat er een verschil is van 0,5 procent voor risicogecorrigeerd rendement met gecorrigeerd risico met de benchmarkportefeuille.

- Het helpt dus bij het vergelijken van de twee verschillende portefeuilles.

Nadelen

- De gegevens die worden gebruikt voor de berekening van M2-metingen houden alleen rekening met het historische risico.

- De portefeuillemanager kan de maatregelen manipuleren die hun geschiedenis van voor risico gecorrigeerde rendementen willen verbeteren.

Belangrijke punten van de M2-maat

- Bereken dat het rendement van de portefeuille gelijk is aan de M2-maatstaf wanneer de standaarddeviatie van de portefeuille gelijk is aan de standaarddeviatie van de benchmark. Dit gebeurt meestal wanneer de portefeuille een index volgt.

- De M-kwadraatmaatstaf heeft ook een alternatief waarbij de systematische risicocomponent zal worden gebruikt in plaats van de volledige volatiliteitscomponent. Hetzelfde zal echter alleen een goede indicator zijn als de onderzochte portefeuille een goed gespreide portefeuille is, omdat te lage spreiding kan leiden tot een onderschatting van het risico van de portefeuille, aangezien er in dat geval enig idiosyncratisch risico overblijft.

- De M2-maatstaf is rechtstreeks afgeleid van de Sharpe-ratio, dus alle portfolio-ordeningen met behulp van M2-maatstaven zijn exact hetzelfde als de portfolio-ordening met de Sharpe-ratio.

- M2-meting helpt bij het meten van het rendement van portefeuilles na aanpassing van het bijbehorende risico, dwz het meet het voor risico gecorrigeerde rendement van de verschillende beleggingsportefeuilles ten opzichte van een benchmark.

- M2-maat is ook wel bekend als M-kwadraat, Modigliani-Modigliani-maat, RAP of Modigliani risico-gecorrigeerde prestatie.

- De M2-maatstaf kan worden geïnterpreteerd als het verschil tussen het geschaalde excess return van de portefeuille met dat van de markt, waarbij de geschaalde portefeuille dezelfde volatiliteit heeft als die van de markt.

- De M-kwadraatmaat wordt berekend op basis van de beroemde en veelgebruikte 'Sharpe-ratio' met als bijkomend voordeel dat het in eenheden van het procentuele rendement is, waardoor het meer intuïtief is voor de interpretatie door de gebruiker

Gevolgtrekking

M2-maatstaf is nuttig om te weten dat met de gespecificeerde hoeveelheid genomen risico, hoe goed de portefeuille de belegger beloont, in verhouding tot de benchmarkportefeuille en het risicovrije rendement. Dus als een belegging wordt overwogen die meer risico heeft dan de benchmarkportefeuille, met een klein prestatievoordeel, dan kan het zijn dat deze minder risicogecorrigeerd presteert in vergelijking met een andere portefeuille waar er minder risico is met het vergelijkbare bedrag van het rendement. Het is gemakkelijk te interpreteren en nuttig in vergelijking met twee of meer portfolio's door de gebruiker.