Wat zijn ingebedde derivaten?

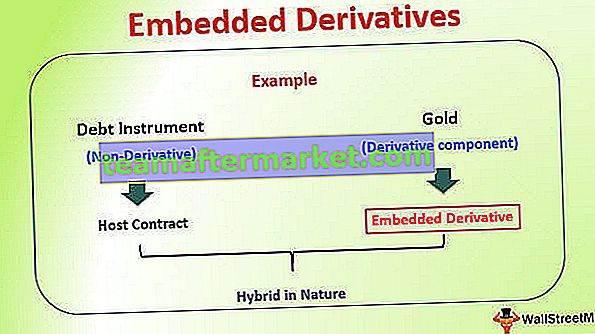

Wanneer een derivatencontract verborgen is in een niet-afhankelijk basiscontract (ofwel schuld- of eigenvermogenscomponent) dat niet via de winst- en verliesrekening loopt, bekend als de ingebedde derivaten en dus in een ingebed derivatencontract, is een deel van de kasstroom afhankelijk van een onderliggende waarde waarop een ander deel van de cashflow is vastgelegd.

Voorbeeld

Laten we ingesloten derivaten leren met een voorbeeld:

Stel dat er een entiteit is, XYZ Ltd., die obligaties uitgeeft op de markt. De betaling van coupon en hoofdbestanddeel van de obligatie wordt echter geïndexeerd met de prijs van goud. In een dergelijk scenario zal de betaling van de coupon stijgen of dalen in directe correlatie met de goudprijs op de markt. In dit voorbeeld is de obligatie uitgegeven door XYZ

In dit voorbeeld is de obligatie uitgegeven door XYZ Ltd. het schuldinstrument (niet-derivaat), terwijl de betalingen gekoppeld zijn aan een ander instrument dat in dit geval goud is (derivatencomponent). Deze afgeleide component staat bekend als een ingebed derivaat.

De niet-afgeleide component wordt hier ook wel hoofdcontract genoemd en het gecombineerde contract is hybride van aard.

Gebruik van embedded derivaten

Ingesloten derivaten worden in veel soorten contracten gebruikt. Het in contracten besloten derivaat wordt het meest gebruikt in lease- en verzekeringscontracten. Men heeft ook gezien dat preferente aandelen en converteerbare obligaties ook embedded derivaten bevatten.

Gebruik in risicobeheer

Ingesloten derivaten zijn gebruikt in de risicobeheerpraktijken van elke organisatie. Veel organisaties in de huidige werkomgeving betalen productiekosten in de ene valuta, terwijl ze inkomsten genereren in een andere valuta. In een dergelijke situatie stellen organisaties zich bloot aan het risico van wisselkoersschommelingen. Om zichzelf tegen dergelijk valutarisico te beschermen, dekken ze hetzelfde af met behulp van verschillende soorten beschikbare derivatencontracten, zoals renteswaps, het nemen van posities in futures en opties. Hetzelfde risico kan echter na overleg met de klant worden ingebed in de verkoopcontracten. Bij een dergelijke regeling kunnen de inkomsten rechtstreeks worden gekoppeld aan de productiekosten van het bedrijf. Dit is een klassiek voorbeeld van risicobeheer met gebruikmaking van in contracten besloten derivaten.Dit maakt het hele contract minder risicovol voor het bedrijf en helpt ook om klanten in vertrouwen te nemen.

Al jaren wordt ingezien dat rentederivaten (een soort van embedded derivaten) een goede manier zijn om renterisico's te beheersen. De laatste tijd is de trend echter afgenomen vanwege de complexe en gecompliceerde boekhoudkundige maatregelen in de ruimte. De banken maken nu gebruik van financieringsstructuren met variabele rente met ingebouwde derivaten. Voorbeelden van derivaten zijn onder meer rentecaps, vloeren en / of corridors. Momenteel zijn dit soort instrumenten vrijgesteld van de FASB 133-richtlijnen omdat ze nauw verband houden met de tarieven die op de lening worden betaald (dit concept zal in de volgende secties in detail worden uitgelegd)

Gestructureerde financiële producten creëren

De embedded derivatenmethodes stellen de financiële wereld in staat om gestructureerde complexe financiële producten te creëren. In de meeste van deze gevallen wordt de risicocomponent van het ene instrument overgedragen naar de rendementcomponent van het andere. De wereldwijde financiële markten hebben de afgelopen 20 tot 30 jaar veel van dergelijke producten op de markt gebracht en dit is de belangrijkste reden waarom het begrijpen van deze producten erg belangrijk is.

Boekhouding voor in contracten besloten derivaten

Het vereiste om bepaalde in contracten besloten derivaten afzonderlijk te administreren, was oorspronkelijk bedoeld als antimisbruikbepaling. De mensen die deze standaarden creëerden, waren in feite bang dat entiteiten zouden proberen derivaten in contracten te ‘inbedden’ die niet worden beïnvloed door de richtlijnen voor derivaten en hedgingactiviteiten, om te vermijden dat ze de economische aspecten van derivaten in de winst moeten opnemen. Om consistentie in de boekhoudmethoden te bieden, is er gewerkt aan de richting waardoor in contracten besloten derivaten op een vergelijkbare manier worden verwerkt in vergelijking met afgeleide instrumenten. Voor een dergelijk scenario moet een derivaat dat is ingebed in het gastcontract, worden gescheiden en dit proces van scheiding wordt aangeduid als bifurcatie. Laten we dit aan de hand van een voorbeeld begrijpen.

Embedded Derivatives Accounting - Bifurcation

Een belegger in de converteerbare obligatie moet eerst de aandelenoptiecomponent scheiden door middel van een splitsing. Het aandelenoptiegedeelte dat een ingebed derivaat is, moet dan worden administratief verwerkt zoals elk ander derivaat. Dit gebeurt op het niveau van de reële waarde. Voor het hoofdcontract wordt de boekhouding echter gedaan volgens de GAAP-standaard, gezien het feit dat er geen derivaat aan is gekoppeld. Beide instrumenten worden afzonderlijk behandeld en verantwoord zoals hierboven vermeld.

Het is echter erg belangrijk om te begrijpen dat niet alle ingebedde derivaten moeten worden gesplitst en afzonderlijk verantwoord. Een call-optie binnen een vastrentende obligatie is een derivaat dat geen splitsing en aparte boekhouding vereist.

Criteria of situatie die de bifurcatie definieert?

- Er zijn bepaalde manieren waarop een ingebed derivaat moet worden behandeld voor boekhoudkundige doeleinden.

- Volgens de International Financial Reporting Standards (IFRS) moet het in het contract besloten derivaat worden gescheiden van het basiscontract en afzonderlijk worden verantwoord.

- Deze boekhoudkundige voorwaarde moet worden gehandhaafd, tenzij de economische en risicokenmerken van zowel het basiscontract als het ingebedde derivaat nauw verwant zijn.

Voorbeelden van boekhouding van ingebedde derivaten

Voorbeeld 1 :

Laten we zeggen dat XYZ Ltd obligaties uitgeeft op de markt waar de betaling van coupon en hoofdsom wordt geïndexeerd met de prijs van goud. In dit geval kunnen we zien dat het basiscontract geen economische en risicokenmerken heeft die verband houden met ingebedde derivaten (in dit geval de prijs van goud). Daarom moet in dit geval het ingebedde derivaat worden gescheiden van het hoofdcontract en afzonderlijk worden verantwoord.

Voorbeeld 2 :

Laten we zeggen dat hetzelfde bedrijf XYZ Ltd obligaties uitgeeft op de markt waar de betaling van coupon en hoofdsom wordt geïndexeerd met de aandelenkoers van het bedrijf. In dit geval kunnen we zien dat het basiscontract economische en risicokenmerken heeft die verband houden met in contracten besloten derivaten (in dit geval de aandelenprijs van het bedrijf). In dit geval hoeft het ingebedde derivaat dus niet te worden gescheiden van het hoofdcontract en kan het samen worden verantwoord. Dit komt door het feit dat beide dezelfde economische en risicokenmerken hebben.

Voorbeeld 3

Laten we het concept dat hierboven numeriek is uitgelegd aan de hand van een ander voorbeeld leren. Laten we zeggen dat het bedrijf ABC een converteerbare obligatie van $ 10.000.000 XYZ-bedrijven koopt met een looptijd van 10 jaar. Deze converteerbare obligatie betaalt een rentepercentage van 2% en volgens de conversiegegevens kan de obligatie worden geconverteerd naar 1.000.000 gewone aandelen van XYZ Company, die openbaar worden verhandeld. Volgens de boekhoudnormen moet de onderneming de waarde bepalen van de conversieoptie die in het schuldinstrument is ingebed, en dan is er behoefte aan een afzonderlijke boekhouding ervan als een derivaat. Om het als een derivaat te verwerken, werd de reële waarde geschat, waaruit bleek dat de reële waarde van de obligatie $ 500.000 bedroeg. Dit komt tot stand door een soort prijsmodel voor opties te gebruiken.

ABC Corporation zou de volgende journaalboeking doorgeven voor een correcte boekhouding:

Obligatie $ 10.000.000

Conversie-optie (tegen reële waarde) $ 500.000

Contant $ 10.000.000

Korting op obligatie $ 500.000

Hoe zit het met de ingebedde derivaten die niet kunnen worden geïdentificeerd of gemeten?

De FASB heeft erkend dat er veel omstandigheden zijn waaronder de in het contract besloten derivaten niet betrouwbaar kunnen worden geïdentificeerd of gewaardeerd voor scheiding met het basiscontract. In een dergelijk scenario vereist boekhoudnorm 815 dat het volledige contract wordt opgenomen tegen reële waarde en dat de veranderingen in de reële waarde worden opgenomen in de huidige winst. Dit omvat zowel het basiscontract als het deel van het in het contract besloten derivaat.

Voorbeelden uit de praktijk

Laten we nu eens kijken naar enkele situaties waarin de boekhoudkundige wereld een beroep doet op wat voor soort boekhoudkundige behandeling er moet worden gedaan voor het ingebedde derivaat. De beslissingen die onder deze tabel worden genomen, zijn ontleend aan een goed begrip van boekhoudnorm 815. Lezers wordt aangeraden om de norm in detail te bestuderen als ze de implicaties van de boekhoudnormen met betrekking tot ingebedde derivaten volledig willen begrijpen.

| Hybride instrument met een ingebed derivaat | Identificatie van ingebedde derivaten | Is het ingebedde derivaat duidelijk en nauw verwant aan de host? | Bifurcatie en afzonderlijke boekhouding vereist voor ingebedde derivaten? |

| Obligaties met variabele rente waarvan de rente is gekoppeld aan een rente-index, zoals LIBOR, prime rate, de repo-rente | In deze situatie is er geen sprake van een embedded derivaat | Nvt | Nvt |

| Obligatie met vaste rente en vaste rente | In deze situatie is er geen sprake van een embedded derivaat | Nvt | Nvt |

| Oproepbaar schuldinstrument: Bij dit soort schuldinstrumenten heeft de emittent de mogelijkheid om vooruit te betalen. | Call-optie voor de emittent om schuldinstrumenten vooruit te betalen | Ja: rente- en callopties zijn nauw verwant. | Nee |

| Investering in converteerbare schuld: de belegger heeft de mogelijkheid om het schuldinstrument tegen een vastgestelde omrekeningskoers om te zetten in aandelen van de emittent | Een calloptie op aandelen van de emittent | Nee, de op aandelen gebaseerde onderliggende waarde is niet nauw gerelateerd aan schuldinstrumenten. Er kan echter een uitzondering zijn wanneer de eigen-vermogensaandelen van de entiteit niet op de markt worden verhandeld en er dus geen afwikkeling in contanten kan plaatsvinden. | Ja. Het in het contract besloten derivaat zal worden opgenomen tegen de reële waarde en wijzigingen zullen worden opgenomen in de winst. |

| Aandelenindex Opmerking: In een dergelijk instrument is het rendement of de hoofdsom en de rente van het schuldinstrument gekoppeld aan een aandelenindex. | Een valutatermijncontract met een optie die is gekoppeld aan de gespecificeerde aandelenindex. | Nee, het termijncontract of optiecontract en het schuldinstrument zijn niet nauw verwant. | Ja. Het in het contract besloten derivaat zal worden opgenomen tegen de reële waarde en wijzigingen zullen worden opgenomen in de winst. |

| Kredietgevoelige obligatie: de obligatie waarvan de couponrente herstelt op basis van de wijzigingen in de kredietwaardigheid van de emittent | Een voorwaardelijk ruiloptiecontract dat de belegger recht geeft op een hogere rente als de kredietwaardigheid van de emittent afneemt. | Ja, de kredietwaardigheid van de debiteur hangt duidelijk en nauw samen met het schuldbewijs. | Nee |

Alle bovengenoemde situaties in de tabel zijn reële financiële instrumenten.

Gevolgtrekking

Het is erg belangrijk om te begrijpen dat het begrijpen van het ingebedde afgeleide product één stap is, maar dat u er in uw boeken rekening mee houdt een andere complexe stap is. De plaats is consequent geëvolueerd naarmate de financiële wereld steeds weer met financiële producten komt die op de een of andere manier met de regelgeving spelen. Beleggers dienen de financiële implicaties van de ingebedde derivaten te begrijpen en dienen duidelijk te kijken naar de onderliggende factoren en de factoren die erop van invloed zijn. Als een belegger een bankbalans beoordeelt, zou het interessant zijn om te zien hoe hij het renterisico beheert en wat voor soort embedded derivatentransacties hij aangaat.