Effectieve rentevoetdefinitie

Effectieve rentevoet, ook wel jaarlijkse equivalente rentevoet genoemd, is de rentevoet die daadwerkelijk wordt betaald of verdiend door de persoon over het financiële instrument, die wordt berekend door rekening te houden met het effect van de samengestelde rente gedurende de periode.

Effectieve rentetariefformule

Effectieve rentevoetformule = (1 + i / n) n -

Hier i = het jaarlijkse rentepercentage dat in het instrument is vermeld.

n = Het vertegenwoordigt het aantal samengestelde perioden per jaar.

Interpretaties

Compounding verandert de rente. Daarom is de rentevoet die op het instrument wordt geschreven geen effectieve rentevoet (jaarlijks equivalent tarief) voor de belegger. Als er bijvoorbeeld een rentetarief van 11% op het instrument staat en de rentevoet vier keer per jaar wordt samengesteld, kan het jaarlijkse equivalente tarief niet 11% zijn.

Wat zou het dan zijn?

Het zou zijn - (1 + i / n) n - 1 = (1 + 0,11 / 4) 4 - 1 = 1,1123 - 1 = 0,1123 = 11,23%.

Dat betekent dat 11,23% de effectieve rente voor de belegger zou zijn.

Zelfs als de verandering mager is, is het niet hetzelfde als de jaarlijkse rentevoet die in het instrument wordt vermeld.

Voorbeeld

Voorbeeld 1

Ting kocht een bepaald instrument. Het rentepercentage vermeld op het instrument is 16%. Hij heeft ongeveer $ 100.000 geïnvesteerd. Het instrument wordt jaarlijks samengesteld. Wat zou de effectieve rente (AER) zijn voor dit specifieke instrument? Hoeveel zou hij elk jaar als rente krijgen?

De effectieve rente en de jaarlijkse rente zijn niet altijd hetzelfde omdat de rente een aantal keer per jaar wordt verergerd. Soms wordt de rente halfjaarlijks, driemaandelijks of maandelijks samengesteld. En zo verschilt de jaarlijkse equivalente rente van de jaarlijkse rente.

Dit voorbeeld laat je dat zien.

Laten we berekenen.

Aangezien de rente jaarlijks wordt samengesteld, is dit de formule voor de effectieve rente:

(1 + i / n) n - 1 = (1 + 0,16 / 1) 1 - 1 = 1,16 - 1 = 0,16 = 16%.

Dat betekent dat er in dit specifieke voorbeeld geen verschil zou zijn tussen de jaarlijkse rente en de jaarlijkse equivalente rente (AER).

Elk jaar krijgt Ting de rente van = ($ 100.000 * 16%) = $ 16.000 op het instrument.

Voorbeeld # 2

Tong kocht een bepaald instrument. Het rentepercentage vermeld op het instrument is 16%. Hij heeft ongeveer $ 100.000 geïnvesteerd. Het instrument wordt zes keer per jaar samengesteld. Wat zou het jaarlijkse equivalent tarief (AER) zijn voor dit specifieke instrument? Hoeveel zou hij elk jaar als rente krijgen?

Dit is slechts een uitbreiding van het vorige voorbeeld.

Maar er is een enorm verschil.

In het vorige voorbeeld werd het instrument één keer per jaar samengesteld, waardoor de jaarlijkse rente vergelijkbaar was met de jaarlijkse equivalente rente.

In dit geval is het scenario echter compleet anders.

Hier hebben we de rentevoet die zes keer per jaar wordt samengesteld.

Dus hier is de formule van de jaarlijkse rentevoet -

(1 + i / n) n - 1 = (1 + 0,16 / 6) 6 - 1 = 1,171 - 1 = 0,171 = 17,1%.

U kunt nu zien dat als het rentetarief zes keer per jaar wordt verhoogd, het jaarlijkse equivalente tarief heel anders wordt.

Nu we een effectieve rente hebben, kunnen we de rente berekenen die Tong aan het einde van het jaar zal krijgen.

Tong krijgt = ($ 100.000 * 17,1%) = $ 17.100.

Als we de rente die Ting in het vorige voorbeeld krijgt, vergelijken met de Tong die de rente krijgt omdat de rentetarieven anders worden samengesteld, zullen we zien dat er ongeveer $ 1100 aan renteverschil is.

Voorbeeld # 3

Ping heeft geïnvesteerd in een instrument. Ze heeft $ 10.000 geïnvesteerd. De rentevoet vermeld in het instrument is 18%. De rente wordt maandelijks verrekend. Lees hoe Ping in het eerste jaar elke maand rente ontvangt.

Dit is een veel gedetailleerd voorbeeld van het jaarlijkse equivalenttarief.

In dit voorbeeld laten we zien hoe de berekening feitelijk gebeurt zonder de formule voor effectieve rentevoet te gebruiken.

Laten we eens kijken.

Aangezien de rente maandelijks wordt samengesteld, is de daadwerkelijke opsplitsing van de genoemde rente per maand = (18/12) = 1,5%.

- In de eerste maand ontvangt Ping een rente van = (10.000 * 1,5%) = $ 150.

- In de tweede maand ontvangt Ping een rente van = {(10.000 + 150) * 1,5%} = (10.150 * 1,5%) = $ 152,25.

- In de derde maand ontvangt Ping een rente van = {(10.000 + 150 + 152,25) * 1,5%} = (10.302,25 * 1,5%) = $ 154,53.

- In de vierde maand ontvangt Ping een rente van = {(10.000 + 150 + 152,25 + 154,53) * 1,5%} = (10.456,78 * 1,5%) = $ 156,85.

- In de vijfde maand ontvangt Ping een rente van = {(10.000 + 150 + 152,25 + 154,53 + 156,85) * 1,5%} = (10.613,63 * 1,5%) = $ 159,20.

- In de zesde maand ontvangt Ping een rente van = {(10.000 + 150 + 152,25 + 154,53 + 156,85 + 159,20) * 1,5%} = (10.772,83 * 1,5%) = $ 161,59.

- In de zevende maand ontvangt Ping een rente van = {(10.000 + 150 + 152,25 + 154,53 + 156,85 + 159,20 + 161,59) * 1,5%} = (10.934,42 * 1,5%) = $ 164,02.

- In de achtste maand ontvangt Ping een rente van = {(10.000 + 150 + 152,25 + 154,53 + 156,85 + 159,20 + 161,59 + 164,02) * 1,5%} = (11098,44 * 1,5%) = $ 166,48.

- In de negende maand ontvangt Ping een rente van = {(10.000 + 150 + 152,25 + 154,53 + 156,85 + 159,20 + 161,59 + 164,02 + 166,48) * 1,5%} = (11264,92 * 1,5%) = $ 168,97.

- In de tiende maand ontvangt Ping een rente van = {(10.000 + 150 + 152,25 + 154,53 + 156,85 + 159,20 + 161,59 + 164,02 + 166,48 + 168,97) * 1,5%} = (11433,89 * 1,5%) = $ 171,51.

- In de elfde maand ontvangt Ping een rente van = {(10.000 + 150 + 152,25 + 154,53 + 156,85 + 159,20 + 161,59 + 164,02 + 166,48 + 168,97 + 171,51) * 1,5%} = (11605,40 * 1,5%) = $ 174,09.

- In de twaalfde maand ontvangt Ping een rente van = {(10.000 + 150 + 152,25 + 154,53 + 156,85 + 159,20 + 161,59 + 164,02 + 166,48 + 168,97 + 171,51 + 174,09) * 1,5%} = (11779,49 * 1,5%) = $ 176,69.

De totale rente die Ping voor het jaar kreeg is -

- (150 + 152,25 + 154,53 + 156,85 + 159,20 + 161,59 + 164,02 + 166,48 + 168,97 + 171,51 + 174,09 + 176,69) = $ 1956,18.

- Formule voor jaarlijks equivalent tarief = (1 + i / n) n - 1 = (1 + 0,18 / 12) 12 - 1 = 1,195618 - 1 = 0,195618 = 19,5618%.

Dus de rente die Ping zou ontvangen = ($ 10.000 ^ 19,5618%) = $ 1956,18.

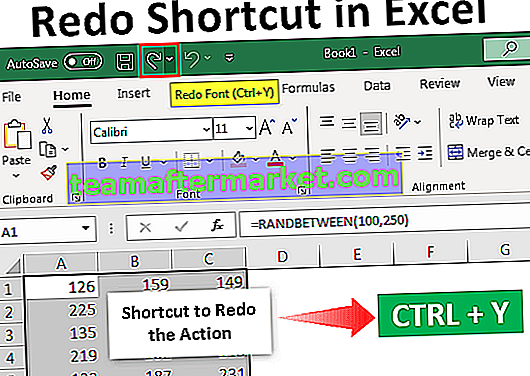

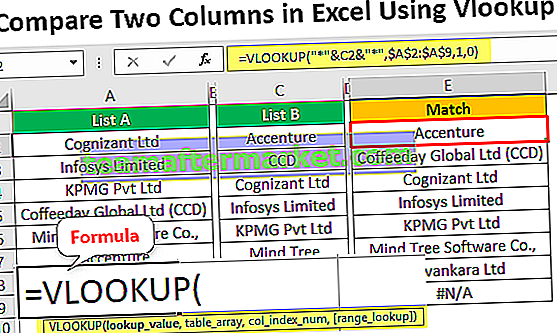

Effectieve rentevoet in Excel

Voor het vinden van de effectieve rentevoet of het jaarlijkse equivalente tarief in Excel gebruiken we de Excel-functie EFFECT.

- nominal_rate is de rentevoet

- nper is het aantal samengestelde perioden per jaar

Laten we het onderstaande voorbeeld bekijken

- Als u een nominaal rentepercentage van 10% op jaarbasis heeft, dan is het jaarlijkse equivalente tarief gelijk aan 10%.

- Als u een nominale rentevoet van 10% hebt, halfjaarlijks samengesteld, dan is de jaarlijkse equivalente rente gelijk aan 10,25%.

- Als u een nominaal rentetarief van 10% hebt, driemaandelijks samengesteld, dan is het jaarlijkse equivalentrente hetzelfde als 10,38%.

- Als u een nominaal rentepercentage van 10% maandelijks samengesteld heeft, dan is het jaarlijkse equivalentrente hetzelfde als 10,47%.

- Als u een nominaal rentepercentage van 10% dagelijks samenstelt, dan is het effectieve rentetarief hetzelfde als 10,52%.

Voorgestelde metingen

Dit was de gids voor de effectieve rentevoet en de definitie ervan. Hier bespreken we de formule van de effectieve rentevoet samen met stapsgewijze berekeningen. Voor meer informatie kunt u de volgende artikelen raadplegen

Original text

- Voorbeeld van een negatief rentetarief

- Bereken het deelnamepercentage

- Verschillen - disconteringsvoet versus rentetarief

- Formule nominale rentevoet

- Co-integratie <