Wat is de gewijzigde duur?

Modified Duration vertelt de belegger hoeveel de prijs van de obligatie zal veranderen gezien de verandering in het rendement. Aangezien de obligatiewereld complexer is dan de aandelenwereld, is het belangrijk voor de belegger om de gewijzigde looptijd van de obligatie te kennen. Om eenvoudigweg de modified duration van de obligatie te berekenen, moet de belegger nog een ding berekenen, namelijk de Macauley-duration. Om de Macauley-duration te berekenen, moet de belegger erachter komen wat de timing is van de cashflow

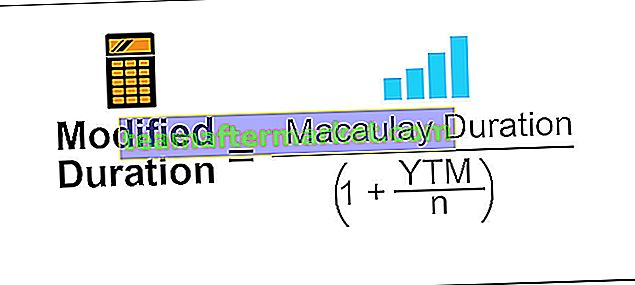

Formule voor gewijzigde duur

Dus de formule voor gewijzigde duur is eenvoudig

Waar,

- Macauley Duration = De duration berekent de gewogen gemiddelde tijd voordat de obligatie de kasstromen van de obligatie zou ontvangen. De gewijzigde duration moet eerst worden berekend en de belegger moet de Macauley-duration van de obligatie berekenen

- YTM = Rendement tot de vervaldag is gewoon het totale rendement dat de belegger zou verdienen in een obligatie als de obligatie tot de vervaldatum wordt aangehouden

- N = aantal couponperiodes per jaar

Berekening van gewijzigde duur met voorbeelden

Voorbeeld 1

Een 2-jarige jaarlijkse betaling van $ 5.000 obligatie heeft een Macaulay-looptijd van 1,87 jaar. De YTM van de obligatie is 6,5%. Bereken de gewijzigde looptijd van de obligatie.

Voorbeeld # 2

Een 2-jarige jaarlijkse betaling van $ 2.000 obligatie heeft een Macaulay-looptijd van 2 jaar. De YTM van de obligatie is 5%. Bereken de gewijzigde looptijd van de obligatie.

Voorbeeld # 3

Een 4-jarige jaarlijkse betaling van $ 12.000 obligatie heeft een Macaulay-looptijd van 5,87 jaar. De YTM van de obligatie is 4,5%. Bereken de gewijzigde looptijd van de obligatie.

Voorbeeld # 4

Een 5-jarige jaarlijkse betaling van $ 11.000 obligatie heeft een Macaulay-looptijd van 1,5 jaar. De YTM van de obligatie is 7%. Bereken de gewijzigde looptijd van de obligatie.

Voordelen

- Het belangrijkste voordeel is dat de belegger de looptijd van de obligatie moet kennen, aangezien de volatiliteit van de obligatiekoersen rechtstreeks verband houdt met de obligatiekoersen. Hoe groter de looptijd van de obligatie, des te groter is de prijsvolatiliteit

- De duration van elk investeringsinstrument kan helpen bij het beheer van betere investeringsbehoeften voor de toekomst, aangezien de investeerder het toekomstige verloop van zijn investering effectief kan plannen in de duur

- Het is ook een maatstaf voor het risico van de obligatie op de verandering en het rendement van de prijs van de obligatie

- De gemiddelde looptijd van het fonds is ook belangrijk omdat het u vertelt hoe gevoelig het fonds zal zijn voor veranderingen in marktrente

Nadelen

- De berekening van de gewijzigde duur is complex van aard vanwege de berekening van de Macaulay-duur en dan heeft de gebruiker of de belegger ook de input van het rendement en de duur van de berekening van de gewijzigde duur nodig

- Het verkrijgen van invoer die nauwkeurig is en gangbaar is in de markt, is moeilijk te bereiken aangezien de prijsschommelingen en de marktprijzen elke minuut veranderen, waardoor de berekening onjuist en achterhaald is

- De duration is ook geen volledige maatstaf voor het risico dat de obligatiekoers en de obligatieduur bevat, de belegger kan niet alleen vertrouwen op de durationmaatstaf om nauwkeurige risicomaatstaven te produceren.

- Macaulay-duration berekent de gewogen gemiddelde duur van de obligatie, wat niet altijd een goede maatstaf is voor het risico in de obligatie

Gevolgtrekking

Modified en Macaulay, hoewel met beperkingen, is inderdaad een zeer nuttig concept, vooral voor de portefeuillebeheerders om de volatiliteit van de obligatie en het eraan verbonden risico te meten, en daarom kan het dienen als een zeer nuttig instrument wanneer de manager een portefeuille van obligaties en het beheren van het risico dat eraan verbonden is.