Wat is de equity-multiplier?

De vermogensmultiplicator helpt ons te begrijpen hoeveel van de activa van het bedrijf worden gefinancierd door het eigen vermogen en is een eenvoudige verhouding tussen het totale vermogen en het totale eigen vermogen. Als deze ratio hoger is, betekent dit dat de financiële hefboomwerking (totale schuld ten opzichte van eigen vermogen) hoger is. En als de ratio lager blijkt te zijn, is de financiële hefboom lager. We merken op uit de onderstaande grafiek dat Go daddy een hogere vermenigvuldiger heeft van 6,73x, terwijl de multiplier van Facebook lager is met 1,09x.

Equity Multiplier-formule

Hieronder is de formule -

Equity Multiplier = totale activa / totaal eigen vermogen

Naast het achterhalen van elke eenheid van de totale activa voor elke eenheid van het totale eigen vermogen, vertelt het ook veel over hoeveel het bedrijf zijn activa heeft gefinancierd via externe financieringsbronnen, dwz schulden.

Laten we een voorbeeld nemen om dit te illustreren.

Voorbeelden van aandelenmultiplicatoren

Laten we zeggen dat bedrijf Z een totaal vermogen heeft van $ 100.000. Het totale eigen vermogen is $ 20.000. Bereken de vermogensmultiplicator.

Dit is een eenvoudig voorbeeld, maar na het berekenen van deze ratio, zouden we kunnen weten hoeveel activa worden gefinancierd met eigen vermogen en hoeveel activa worden gefinancierd met schulden.

Of multiplier = $ 100.000 / $ 20.000 = 5.

De vermenigvuldigingsfactor is 5, wat betekent dat de totale activa worden gefinancierd door 20% van het eigen vermogen ($ 20.000 / $ 100.000 * 100 = 20%) en de rest (dwz 80%) wordt gefinancierd met schulden.

Dit is een belangrijke overweging omdat de financiële hefboomwerking hoger / lager zou zijn, afhankelijk van de multiplicator (of de multiplicator nu hoger of lager is).

Interpretatie

Als je als investeerder naar een bedrijf en zijn multiplier kijkt, zou je alleen kunnen zien of het bedrijf hoge of lage financiële hefboomratio's heeft gebruikt.

Om echter te weten of het bedrijf in gevaar is of niet, moet u ook iets anders doen.

U moet andere vergelijkbare bedrijven in dezelfde branche terugtrekken en de vermogensmultiplicator berekenen.

Als u ziet dat het resultaat vergelijkbaar is met het bedrijf waarin u wilt investeren, zou u kunnen begrijpen dat hoge of lage financiële hefboomratio's de norm zijn in de branche.

Dat betekent dat als het bedrijf zijn activa meer financiert met schuldfinanciering en de andere bedrijven in de branche hetzelfde hebben gedaan, dit misschien de norm is.

Maar de financiering van de activa door middel van schulden is nog steeds een zeer risicovolle onderneming. Daarom moet u naar de geavanceerde berekening gaan en de financiële hefboomratio's in detail bekijken.

Laten we nu eens kijken naar multipliers van enkele sectoren

Voorbeeld van autofabrikant

Laten we eens kijken naar de multiplier van enkele van de prominente autofabrikanten

| Naam | Activa naar eigen vermogen |

| Ford Motor | 8.16x |

| Fiat Chrysler Automobiles | 5,44x |

| Algemene motoren | 5,06x |

| Honda Motor Co. | 2,60x |

| Ferrari | 11,85x |

| Toyota Motor | 2,78x |

| Tesla | 4.77x |

| Tata Motors | 4,99x |

- We merken op dat de equity-multiplier van Ferrari het hoogst is op 11,85x, terwijl de multiplier van Honda Motor Co het laagst is in de groep met 2,60x.

- Over het algemeen merken we op dat Multiplier relatief hoger is voor deze sector

Voorbeeld van internet- en inhoudsbedrijven

Laten we nu eens kijken naar de multipliers voor internetbedrijven.

| Naam | Activa naar eigen vermogen |

| Baidu | 1,97x |

| Care.com | 2,32x |

| 1.10x | |

| Phoenix Nieuwe Media | 1,46x |

| GoDaddy | 6,73x |

| Alfabet | 1,20x |

| Groupon | 6,66x |

| GrubHub | 1,23x |

| JD.com | 4.73x |

| Snap | 1.30x |

| Shutterstock | 1,75x |

| 1,49x | |

| Yelp | 1.10x |

| Yandex | 1,48x |

We merken op dat grote bedrijven zoals Facebook (1,10x), Twitter (1,49x) en Alphabet (1,20x) lagere equity-multipliers hebben.

- GoDaddy heeft de hoogste Multiplier in deze groep met 6,73x.

- Yelp en Facebook hebben met 1,10x de laagste Multiplier in deze groep.

Multipliers voor wereldwijde banken

Hieronder vindt u de lijst met multipliers voor wereldwijde banken.

| Naam | Activa naar eigen vermogen |

| bank van Amerika | 8,20x |

| Barclays | 18,70x |

| Bank of Montreal | 16.00x |

| Bank of Nova Scotia | 15,25x |

| Citigroup | 7,96x |

| Canadese Imperial Bank | 18,21x |

| Credit Suisse Group | 19,57x |

| Oost-West Bancorp | 10.15x |

| HSBC Holdings | 13,54x |

| ING Groep | 17,82x |

| JPMorgan Chase | 9.80x |

| Mitsubishi UFJ Financieel | 21,25x |

| Bank of NT Butterfield | 15,62x |

| Royal Bank of Scotland | 16.43x |

| Royal Bank of Canada | 16.43x |

| Banco Santander | 14,73x |

| Sumitomo Mitsui Financieel | 19,24x |

| De Toronto-Dominion Bank | 17,24x |

| UBS Group | 17,44x |

| Westpac Banking | 13,90x |

| Wells Fargo | 9,67x |

- Over het algemeen merken we op dat wereldwijde banken een hoger vermogen hebben ten opzichte van het eigen vermogen. In de meeste gevallen is de multiplier hoger dan 10x.

- JPMorgan heeft een equity-multiplier van 9,80x, terwijl Citigroup een multiplier van 7,96x heeft (laagste in deze groep)

Discount Stores Multipliers

Hieronder vindt u de lijst met multiplier voor discountwinkels.

| Naam | Activa naar eigen vermogen |

| Grote partijen | 2,47x |

| Costco Groothandel | 3,37x |

| Dollar Algemeen | 2,16x |

| Dollar Tree Stores | 2,91x |

| Fred's | 2,07x |

| Ollie's koopjeswinkel | 1,60x |

| Prijsbewust | 1,66x |

| Doelwit | 3,42x |

| Dinsdag ochtend | 1,80x |

| Wal-Mart-winkels | 2,56x |

- In totaal varieert de aandelenmultiplier in deze groep van 1,5x -3,5x

- Target heeft de hoogste multiplier op 3,42x, terwijl Ollie's Bargain Outlet de laagste heeft op 1,60x

Uitbreiding naar Dupont-analyse

Equity Multiplier is erg handig bij Dupont ROE-analyse. Volgens de analyse van DuPont moeten we drie ratio's gebruiken om het rendement op eigen vermogen te bepalen.

Een van de ratio's onder de analyse van DuPont is de verhouding activa / eigen vermogen.

ROE = (winst / omzet) x (verkoop / activa) x (activa / eigen vermogen) ROE = nettowinstmarge x activa-omzet x vermogensmultiplicatorU kunt zich afvragen waarom men de ROE zou moeten berekenen onder DuPont-analyse

Het is simpel. Als het vermogen naar het eigen vermogen hoger is, zal het ROE onder analyse van DuPont ook hoger zijn.

En zo zal een investeerder begrijpen of ze wel of niet in het bedrijf zal investeren, wat betekent dat ze een geavanceerde ratio krijgt om te bepalen of ze tot de juiste conclusie is gekomen door wel of niet te investeren in het bedrijf.

Praktisch voorbeeld

Bedrijf Usher heeft een balanstotaal van $ 400.000. Het totale eigen vermogen van dit bedrijf is $ 50.000. Ramesh, een investeerder, wil zowel de equity multiplier als de ROE onder de analyse van DuPont weten om te zien of hij in het bedrijf moet investeren of niet. Daarom onderzoekt hij het jaarverslag van het bedrijf en ontdekt hij de volgende details -

- Netto-inkomen voor het jaar - $ 40.000

- Verkoop - $ 200.000

Ontdek de multiplier en ROE onder DuPont-analyse voor Ramesh.

We zullen de formule voor de vermogensmultiplicator volgen en de gegevens die we hebben in de formule stoppen om de ratio's te achterhalen.

Laten we eerst de equity-multiplier berekenen.

Of, activa naar eigen vermogen = $ 400.000 / $ 50.000 = 8.

Dat betekent dat de 1 / 8ste (dwz 12,5%) van de totale activa wordt gefinancierd met eigen vermogen en 7 / 8ste (dwz 87,5%) door schulden.

Laten we nu de ROE berekenen onder DuPont Formula-analyse.

ROE onder DuPont-analyse = winstmarge * activa-omzetratio * vermogensmultiplicator

Of ROE onder DuPont-analyse = netto-inkomen / omzet * omzet / totale activa * totale activa / totaal eigen vermogen

Of ROE onder DuPont-analyse = $ 40.000 / $ 200.000 * $ 200.000 / $ 400.000 * $ 400.000 / $ 50.000

Of ROE onder DuPont-analyse = 1/5 * ½ * 8 = 0,2 * 0,5 * 8 = 0,8.

Waarom zou een belegger afhankelijk zijn van DuPont-analyse nadat hij door de multiplier heeft gekeken?

Dit kan een grote vraag zijn in de gedachten van de investeerder.

Het antwoord is drievoudig.

In Assets to Shareholder Equity krijgen we een idee van hoeveel financiële leverage een bedrijf heeft.

Als de vermogensmultiplicator hoger is, is de financiële hefboomwerking hoger en vice versa.

Maar wat als de belegger niet alleen overtuigd is van de financiële hefboomwerking?

Vervolgens moet hij naar andere aspecten van de vergelijking kijken, dwz de operationele efficiëntie van het bedrijf en ook de efficiëntie van het gebruik van activa.

Door de ROE te berekenen onder de analyse van DuPont, krijgt de investeerder een duidelijk idee van hoeveel operationele efficiëntie het bedrijf heeft en hoeveel efficiëntie van de activa het bedrijf heeft bereikt.

In het bovenstaande voorbeeld krijgen we samen met de vermogensmultiplicator een overzicht van de operationele efficiëntie (dwz 20%) en de efficiëntie van het gebruik van de activa (dwz 50%).

Door naar het hele plaatje te kijken, kan een investeerder nu beslissen of hij al dan niet in het bedrijf investeert.

Voorgestelde metingen

Dit is een leidraad geweest voor Equity Multiplier, de formule, voorbeelden en sectorverhoudingen. U kunt de onderstaande metingen bekijken om uw kennis over verhoudingsanalyse te vergroten -

Original text

- Formule voor winstmultiplier

- Soorten aandelen in de economie

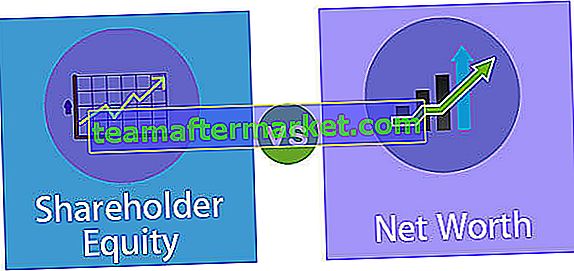

- Vergelijken - Eigen vermogen versus aandelen

- Hefboomratio's formule <