Wat is de winstgevendheidsindex?

De winstgevendheidsindex toont de relatie tussen de toekomstige kasstromen van het bedrijf en de initiële investering door de ratio te berekenen en de levensvatbaarheid van het project te analyseren en deze wordt berekend door één plus de contante waarde van de kasstromen te delen door de initiële investering en het is ook bekend als winstinvesteringsratio als het analyseert de winst van het project. ik

Formule

Formule 1 -

Winstgevendheidsindex = contante waarde van toekomstige cashflows / vereiste initiële investering

De formule ziet er heel simpel uit. Het enige dat u hoeft te doen, is de huidige waarde van toekomstige kasstromen te achterhalen en deze vervolgens te delen door de initiële investering van het project.

Er is echter een andere manier waarop we PI kunnen uitdrukken en dat is door de netto contante waarde. De NPV-methode is ook een goede maatstaf om te overwegen of een investering al dan niet winstgevend is. Maar in dit geval is het de bedoeling om een verhouding te vinden, niet het bedrag.

Formule # 2

Laten we eens kijken naar de PI uitgedrukt via de netto contante waarde -

Winstgevendheidsindex = 1 + (netto contante waarde / initiële investering vereist)

Als we beide formules vergelijken, geven ze allebei hetzelfde resultaat. Maar het zijn gewoon verschillende manieren om naar de PI te kijken

Hoe de winstgevendheidindex interpreteren?

- Als de index meer dan 1 is, dan is de investering waard, want dan verdient u mogelijk meer terug dan waarin u investeert. Dus als u een investering vindt waarvan de PI hoger is dan 1, ga dan uw gang en investeer erin.

- Als de index kleiner is dan 1, is het beter om een stap terug te doen en op zoek te gaan naar andere kansen. Want als PI kleiner is dan 1, betekent dit dat u het geld dat u zou investeren niet terugkrijgt. Waarom zou u überhaupt investeren?

- Als de index gelijk is aan 1 , dan is het een onverschillig of neutraal project. U moet niet in het project investeren totdat en tenzij u het beter vindt dan andere projecten die tijdens de periode beschikbaar zijn. Als u vindt dat de PI van alle andere projecten negatief is, overweeg dan om in dit project te investeren.

Bereken de winstgevendheidsindex

Voorbeeld 1

N Enterprise heeft besloten te investeren in een project met een initiële investering van $ 100 miljoen. Terwijl ze overwegen of het een goede deal is om in te investeren, zijn ze erachter gekomen dat de huidige waarde van de toekomstige cashflow van dit project 130 miljoen bedraagt. Is het in de eerste plaats een goed project om in te investeren? Bereken de winstgevendheidindex om dat te bewijzen.

- PI = contante waarde van toekomstige cashflow / vereiste initiële investering

- PI = US $ 130 miljoen / US $ 100 miljoen

- PI = 1,3

We zullen een andere methode gebruiken om de winstgevendheidsindex te berekenen.

- PI-formule = 1 + (netto contante waarde / initiële investering vereist)

- PI = 1 + [(contante waarde van toekomstige cashflow - contante waarde van cash outflow) / initiële investering vereist]

- PI = 1 + [(US $ 130 miljoen - US $ 100 miljoen) / US $ 100 miljoen]

- PI = 1 + [US $ 30 miljoen / US $ 100 miljoen]

- PI = 1 + 0,3

- PI = 1,3

Dus in beide opzichten is de PI 1,3. Dat betekent dat het een geweldige onderneming is om in te investeren. Maar het bedrijf moet ook andere projecten overwegen waar de PI meer dan 1,3 kan zijn. In dat geval zou het bedrijf moeten investeren in een project dat meer PI heeft dan dit specifieke project.

Voorbeeld 2

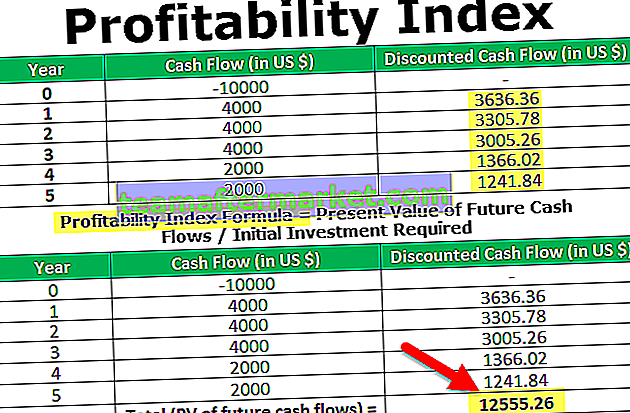

Laten we zeggen dat bedrijf ABC investeert in een nieuw project. Hun initiële investering bedraagt 10.000 dollar. En hier is de instroom van geld voor de komende 5 jaar -

- We moeten de winstgevendheidsindex berekenen en uitzoeken of dit project hun investering waard is of niet.

- We kunnen dus op twee manieren de huidige waarde van toekomstige kasstromen achterhalen. Ten eerste kunnen we berekenen door alle huidige waarden van toekomstige kasstromen bij elkaar op te tellen en ten tweede is de relatief eenvoudigere manier om de verdisconteerde kasstroom elk jaar te achterhalen.

Dus we nemen de tweede benadering en voegen nog een kolom toe aan de bovenstaande verklaring, en dat zou van verdisconteerde kasstromen zijn -

Nu vraagt u zich misschien af hoe we deze cijfers onder de kop gedisconteerde kasstromen hebben gekregen. We hebben eenvoudigweg afzonderlijke huidige waarden van toekomstige kasstromen genomen. In het eerste jaar is de toekomstige cashflow bijvoorbeeld $ 2000, zijn de kapitaalkosten 10% en het nummer van het jaar 1. Dus de berekening zou als volgt zijn:

- PV = FV / (1 + i) ^ 1

- PV = 4000 / (1 + 0,1) ^ 1

- PV = 4000 / 1,1

- PV = 3636,36

We hebben alle bovenstaande verdisconteerde kasstromen ontdekt met behulp van dezelfde methode. Alleen de kapitaalkosten veranderden door de toename van het aantal jaren.

Nu zouden we de berekeningen van de winstgevendheidsindex doen

Nu we de waarden in de PI-formule plaatsen, krijgen we -

PI-formule = PV van toekomstige cashflows / initiële investering vereist

We zullen ook de NPV-methode gebruiken om hetzelfde te illustreren, zodat we kunnen begrijpen of we tot de juiste conclusie zijn gekomen of niet, en we zullen ook leren hoe we NPV moeten berekenen.

Om de NPV te berekenen, hoeven we alleen alle verdisconteerde kasstromen bij elkaar op te tellen en vervolgens de vereiste initiële investering af te trekken.

Dus de NPV is in dit geval = (US $ 6277,63 - US $ 5000) = US $ 1277,63.

Door de NPV-methode te gebruiken, zouden we nu de winstgevendheidsindex (PI) berekenen -

- PI-formule = 1 + NPV / initiële investering vereist

- PI = 1 + 1277,63 / 5000

- PI = 1 + 0,26

- PI = 1,26

Uit de bovenstaande berekening kunnen we tot de conclusie komen dat ABC Company in het project moet investeren, aangezien PI meer is dan 1.

Beperkingen

Zelfs als de PI veel wordt gebruikt voor het uitvoeren van kosten-batenanalyses, is PI niet vrij van gebreken. Omdat elke goede kant zijn beperkingen heeft, heeft PI ook een aantal beperkingen.

- De eerste is de schatting van toekomstige kasstromen. Omdat prognoses niet altijd nauwkeurig zijn, zijn er altijd kansen dat de verwachte toekomstige kasstromen drastisch kunnen verschillen in de prognose dan in werkelijkheid.

- PI van twee projecten kan vergelijkbaar zijn, zelfs als de initiële investering en het rendement totaal verschillend zijn. Dus in dat geval is de netto contante waarde methode (NPV) de beste methode om te beoordelen of u al dan niet in een project wilt investeren.

In de uiteindelijke analyse

PI is een geweldige statistiek om te gebruiken wanneer u moet beslissen of u ergens in moet investeren of niet. Als u een bedrijf heeft en een krap budget heeft, kan deze statistiek u helpen beslissen of u moet overwegen om in een nieuw project te investeren of niet.

Beveel artikel aan

Dit is een gids voor wat de winstgevendheidsindex is en wat de definitie ervan is. Hier bekijken we hoe de winstgevendheidsindex moet worden geïnterpreteerd, samen met praktische voorbeelden van projecten. U kunt meer leren van de volgende artikelen over bedrijfsfinanciering -

Original text

- INDEX-formule

- Winstgevendheidsindex-formule

- Break-even punt

- MIRR in Excel <