Rendement op eigen vermogen Definitie

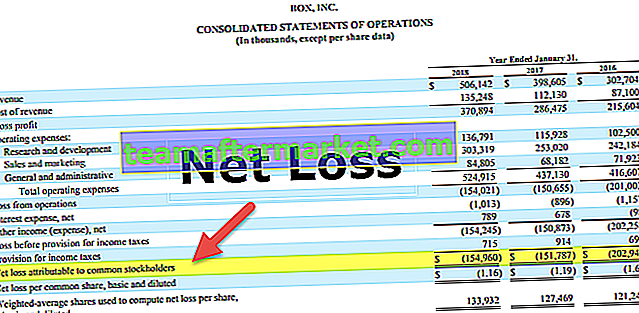

Return on Equity (ROE) -ratio is een maatstaf voor financiële prestaties die wordt berekend als het nettoresultaat gedeeld door het eigen vermogen, het eigen vermogen wordt berekend als de totale activa van het bedrijf minus de schuld en deze ratio kan worden beschouwd als een maatstaf voor het berekenen van het rendement op netto activa en duidt de efficiëntie aan waarin het bedrijf activa gebruikt om winst te maken.

ROE-formule

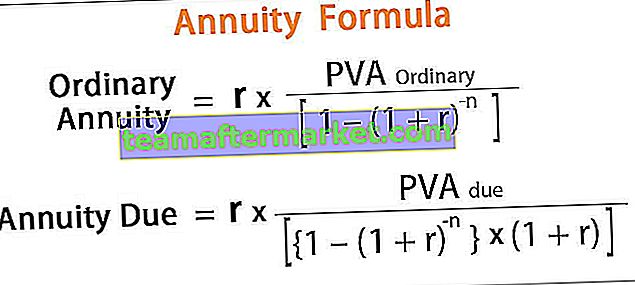

Laten we eerst eens kijken naar de formule van Return on Equity -

Rendement op eigen vermogen formule = netto inkomen / totaal eigen vermogen

Als we ROE op een andere manier bekijken, krijgen we dit -

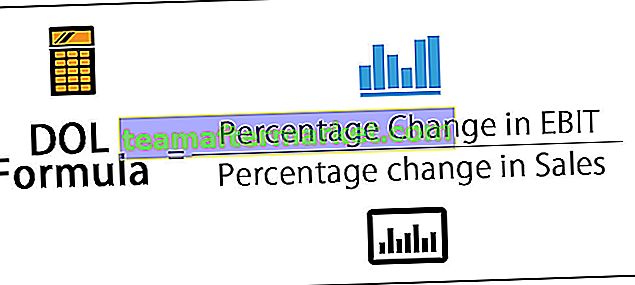

DuPont ROE = (netto-inkomen / netto-omzet) x (netto-omzet / totale activa) x totale activa / totaal eigen vermogen

DuPont Rendement op eigen vermogen = winstmarge * totale activumomzet * vermogensmultiplicator

Nu begrijp je dat het allemaal aparte verhoudingen zijn. Als u zich afvraagt, hoe komt het dat we tot de conclusie zijn gekomen dat als we deze drie ratio's vermenigvuldigen, we een rendement op het eigen vermogen krijgen. Hier is hoe we tot een conclusie zijn gekomen.

- Winstmarge = netto-inkomen / netto-omzet

- Totale activa-omzet = netto-omzet / gemiddelde totale activa (of totale activa)

- Equity Multiplier = totale activa / totaal eigen vermogen

Laten we ze nu samenvoegen en kijken of we het rendement op eigen vermogen krijgen of niet -

(Netto-inkomen / netto-omzet * Netto-omzet / gemiddeld totaal vermogen * Totaal vermogen / Totaal eigen vermogen

Als we goed kijken, zullen we zien dat door al deze drie ratio's te vermenigvuldigen, we uiteindelijk alleen het nettoresultaat / totaal eigen vermogen krijgen.

Dus we komen tot de conclusie dat als we deze drie ratio's gebruiken en ze vermenigvuldigen, we Return on Equity zouden krijgen.

Interpretatie

ROE is altijd handig. Maar voor die investeerders die het 'waarom' achter de huidige ROE (hoog of laag) willen weten, moeten ze DuPont-analyse gebruiken om vast te stellen waar het werkelijke probleem ligt en waar het bedrijf het goed heeft gedaan.

In het DuPont-model kunnen we door vergelijking naar drie afzonderlijke ratio's kijken, waardoor ze tot een conclusie kunnen komen of het verstandig is om in het bedrijf te investeren of niet.

Als we bijvoorbeeld een ongelijkheidsvermenigvuldigingsfactor hebben en we ontdekken dat het bedrijf meer afhankelijk is van de schuld dan van het eigen vermogen, is het mogelijk dat we niet in het bedrijf investeren omdat dat een riskante investering kan worden.

Aan de andere kant, door dit DuPont-model te gebruiken, zou u de kans op verliezen kunnen verkleinen door te kijken naar winstmarge en omzet van activa en vice versa.

Voorbeeld

In dit gedeelte nemen we twee voorbeelden van Return on Equity. Het eerste voorbeeld is het gemakkelijkere en het tweede voorbeeld zou een beetje ingewikkeld zijn.

Laten we meteen beginnen en de voorbeelden bekijken.

Voorbeeld 1

Laten we eens kijken naar twee bedrijven A en B. Beide bedrijven zijn actief in dezelfde kledingindustrie, en het meest verbazingwekkende is dat hun Return on Equity (ROE) beide 45% is. Laten we eens kijken naar de volgende ratio's van elk bedrijf, zodat we kunnen begrijpen waar het probleem (of de kans) ligt:

| Verhouding | Firma A | Firma B |

| Winstmarge | 40% | 20% |

| Totale omzet van activa | 0,30 | 5,00 |

| Vermenigvuldigingsfactor | 5,00 | 0,60 |

Laten we nu naar elk van de bedrijven kijken en analyseren.

Voor firma A is de winstmarge groot, dwz 40%, en de financiële hefboomwerking is ook redelijk goed, dwz 4,00. Maar als we kijken naar de totale omzet van activa, is dat veel minder. Dat betekent dat firma A zijn activa niet correct kan gebruiken. Maar toch, vanwege de andere twee factoren, is het rendement op eigen vermogen hoger (0,40 * 0,30 * 5,00 = 0,60).

Voor firma B is de winstmarge veel lager, dwz slechts 20% en de financiële hefboomwerking is zeer laag, dwz 0,60. Maar de totale omzet van activa is 5,00. Voor een hogere vermogensomzet heeft bedrijf B dus goed gepresteerd in de algemene zin van het rendement op eigen vermogen (0,20 * 5,00 * 0,60 = 0,60).

Stel je nu voor wat er zou gebeuren als de investeerders alleen naar het rendement op eigen vermogen van beide bedrijven zouden kijken, ze zouden alleen zien dat de ROE redelijk goed is voor beide bedrijven. Maar na het uitvoeren van een DuPont-analyse, zouden de investeerders het werkelijke beeld van beide bedrijven krijgen.

Voorbeeld 2

In de periode van het jaar hebben we deze details over twee bedrijven -

| In US $ | Bedrijf X | Bedrijf Y |

| Netto inkomen | 15.000 | 20.000 |

| Netto-omzet | 120.000 | 140.000 |

| Totale activa | 100.000 | 150.000 |

| Het totale eigen vermogen | 50.000 | 50.000 |

Als we nu de ROE rechtstreeks uit de bovenstaande informatie berekenen, krijgen we -

| In US $ | Bedrijf X | Bedrijf Y |

| Netto inkomen (1) | 15.000 | 20.000 |

| Totaal eigen vermogen (2) | 50.000 | 50.000 |

| Rendement op eigen vermogen (1/2) | 0,30 | 0,40 |

Nu we de DuPont-analyse gebruikten, keken we naar elk van de componenten (drie verhoudingen) en ontdekten we het echte beeld van beide bedrijven.

Laten we eerst de winstmarge berekenen.

| In US $ | Bedrijf X | Bedrijf Y |

| Netto inkomen (3) | 15.000 | 20.000 |

| Netto-omzet (4) | 120.000 | 140.000 |

| Winstmarge ( 3/4 ) | 0,125 | 0,143 |

Laten we nu eens kijken naar de totale omzet van activa.

| In US $ | Bedrijf X | Bedrijf Y |

| Netto-omzet (5) | 120.000 | 140.000 |

| Totale activa (6) | 100.000 | 150.000 |

| Totale omzet van activa (5/6) | 1.20 | 0.93 |

We zullen nu de laatste ratio berekenen, dwz de financiële hefboomwerking van beide bedrijven.

| In US $ | Bedrijf X | Bedrijf Y |

| Totale activa (7) | 100.000 | 150.000 |

| Totaal eigen vermogen (8) | 50.000 | 50.000 |

| Financiële hefboomwerking (7/8) | 2,00 | 3,00 |

Met behulp van DuPont-analyse is hier de ROE voor beide bedrijven.

| In US $ | Bedrijf X | Bedrijf Y |

| Winstmarge (A) | 0,125 | 0,143 |

| Totale activaomzet (B) | 1.20 | 0.93 |

| Financiële hefboomwerking (C) | 2,00 | 3,00 |

| Rendement op eigen vermogen (DuPont) (A * B * C) | 0,30 | 0,40 |

Als we elk van de verhoudingen vergelijken, zouden we het duidelijke beeld van elk van de bedrijven kunnen zien. Voor bedrijf X en bedrijf Y is financiële hefboomwerking het sterkste punt. Voor beiden hebben ze een hogere ratio in financiële leverage. In het geval van winstmarge hebben beide bedrijven een lagere winstmarge, zelfs minder dan 15%. De activa-omzet van bedrijf X is veel beter dan bedrijf Y. Dus wanneer investeerders DuPont zouden gebruiken, zouden ze de dringende punten van het bedrijf kunnen begrijpen voordat ze investeren.

Bereken het rendement op eigen vermogen van Nestle

Laten we eens kijken naar de resultatenrekening en balans van Nestle, en dan zullen we de ROE en ROE berekenen met behulp van DuPont.

Geconsolideerde resultatenrekening voor het jaar eindigend op 31 december 2014 en 2015

De geconsolideerde balans per 31 december 2014 & 2015

Bron: Nestle.com

- ROE-formule = netto-inkomen / omzet

- Rendement op eigen vermogen (2015) = 9467/63986 = 14,8%

- Rendement op eigen vermogen (2014) = 14904 / 71,884 = 20,7%

Nu zouden we DuPont-analyse gebruiken om het rendement op eigen vermogen voor 2014 en 2015 te berekenen.

| In miljoenen CHF | 2015 | 2014 |

| Winst over het jaar (1) | 9467 | 14904 |

| Verkoop (2) | 88785 | 91612 |

| Totaal activa (3) | 123992 | 133450 |

| Totaal eigen vermogen (4) | 63986 | 71884 |

| Winstmarge (A = 1/2) | 10,7% | 16,3% |

| Totale omzet van activa (B = 2/3) | 0,716x | 0,686x |

| Equity Multiplier (C = 3/4) | 1.938x | 1.856x |

| Rendement op eigen vermogen (A * B * C) | 14,8% | 20,7% |

Zoals we hierboven opmerken, geven die basis-ROE-formule en DuPont-formule ons hetzelfde antwoord. DuPont-analyse helpt ons echter bij het analyseren van de redenen waarom er een toename of afname van de ROE was.

Voor Nestle is het rendement op eigen vermogen bijvoorbeeld gedaald van 20,7% in 2014 naar 14,8% in 2015. Waarom?

DuPont Analysis helpt ons de redenen te achterhalen.

We merken op dat de winstmarge van Nestle voor 2014 16,3% bedroeg; in 2015 was het echter 10,7%. We merken op dat dit een enorme daling van de winstmarge is.

Als we naar andere componenten van DuPont kijken, zien we relatief niet zulke substantiële verschillen.

- Activa Omzet was 0,716x in 2015 in vergelijking met 0,686x in 2014

- De aandelenmultiplier bedroeg 1,938x in 20,15, vergeleken met 1,856x in 2014.

Daar concluderen we dat de daling van de winstmarge heeft geleid tot een verlaging van de ROE voor Nestlé.

Colgate's ROE-berekening

Nu we weten hoe we het rendement op eigen vermogen uit jaarlijkse deponeringen moeten berekenen, kunnen we de ROE van Colgate analyseren en de redenen voor de toename / afname ervan identificeren.

Rendement op eigen vermogen Berekening van Colgate

Hieronder ziet u een momentopname van het Excel-blad van Colgate Ratio Analysis. U kunt dit blad downloaden van de Tutorial Ratio Analysis. Houd er rekening mee dat we bij de berekening van de ROE door Colgate de gemiddelde balanscijfers hebben gebruikt (in plaats van het einde van het jaar).

Het rendement op eigen vermogen van Colgate is de afgelopen zeven tot acht jaar gezond gebleven. Tussen 2008 en 2013 bedroeg het ROE gemiddeld ongeveer 90%.

In 2014 bedroeg het rendement op eigen vermogen 126,4% en in 2015 aanzienlijk gestegen tot 327,2%.

Dit is gebeurd ondanks een daling van het nettoresultaat met 34% in 2015. Het rendement op eigen vermogen is aanzienlijk gestegen door de daling van het

Eigen vermogen in 2015. Het eigen vermogen daalde als gevolg van de inkoop van eigen aandelen en ook vanwege de gecumuleerde verliezen die door het eigen vermogen vloeien.

DuPont ROE van Colgate

Rendement op eigen vermogen van Colgate Dupont = (netto-inkomen / omzet) x (omzet / totale activa) x (totale activa / eigen vermogen). Houd er rekening mee dat het nettoresultaat is na betaling van de minderheidsaandeelhouder. Ook bestaat het eigen vermogen uit alleen de gewone aandeelhouders van Colgate.

We merken op dat de omzet van activa de afgelopen 7-8 jaar een dalende trend heeft laten zien. De winstgevendheid is de afgelopen vijf tot zes jaar ook gedaald.

ROE heeft echter geen dalende trend laten zien. Het neemt over het algemeen toe. Dit komt door de Equity Multiplier (totaal vermogen / totaal eigen vermogen). We merken op dat de aandelenmultiplier de afgelopen 5 jaar een gestage stijging heeft laten zien en momenteel 30x bedraagt.

ROE van de frisdranksector

Laten we eens kijken naar de ROE's van Top Frisdrankbedrijven. Details die hier worden verstrekt, zijn de marktkapitalisatie, ROE, winstmarge, vermogensomzet en vermogensmultiplicator.

| Naam | Marktkapitalisatie ($ miljoen) | Rendement op eigen vermogen (jaarlijks) | Winstmarge (jaarlijks) | Omzet activa | Vermenigvuldigingsfactor |

|---|---|---|---|---|---|

| Coca Cola | 180454 | 26,9% | 15,6% | 0,48x | 3,78x |

| PepsiCo | 158977 | 54,3% | 10,1% | 0,85x | 6.59x |

| Monster drank | 26331 | 17,5% | 23,4% | 0,73x | 1,25x |

| Dr Pepper Snapple Group | 17502 | 39,2% | 13,2% | 0,66x | 4,59x |

| Embotelladora Andina | 3835 | 16,9% | 5,1% | 1,19x | 2,68x |

| Nationale drank | 3603 | 34,6% | 8,7% | 2,31x | 1,48x |

| Cott | 1686 | -10,3% | -2,4% | 0,82x | 4,54x |

bron: ycharts

- Over het algemeen laten frisdranksectoren een gezonde ROE zien (gemiddeld meer dan 25%).

- We merken op dat PepsiCo de beste is in deze groep met een Return on Equity van 54,3%, terwijl Coca-Cola een ROE heeft van 26,9%

- De winstmarge van Coca-Cola bedraagt 15,6% in vergelijking met de winstmarge van PepsiCo van 10,1%. Hoewel de winstmarge van PepsiCo lager is, zijn de omzet van activa en de aandelenmultiplier bijna twee keer zo groot als die van Coca-Cola. Dit resulteert in een verhoogde ROE voor PepsiCo.

- Cott is het enige bedrijf in deze groep met een negatief rendement op eigen vermogen, aangezien de winstmarge -2,4% is

Rendement op eigen vermogen van automobielsector

Hieronder vindt u de lijst met topautobedrijven met marktkapitalisatie, ROE's en het uiteenvallen van Dupont ROE.

| Naam | Marktkapitalisatie ($ miljoen) | Rendement op eigen vermogen (jaarlijks) | Winstmarge (jaarlijks) | Omzet activa | Vermenigvuldigingsfactor |

|---|---|---|---|---|---|

| Toyota Motor | 167658 | 13,3% | 8,1% | 0,56x | 2,83x |

| Honda Motor Co. | 55943 | 4,8% | 2,4% | 0,75x | 2,70x |

| Algemene motoren | 54421 | 22,5% | 5,7% | 0,75x | 5,06x |

| Ford Motor | 49599 | 15,9% | 3,0% | 0,64x | 8.16x |

| Tesla | 42277 | -23,1% | -9,6% | 0,31x | 4.77x |

| Tata Motors | 24721 | 14,6% | 3,6% | 1,05x | 3,43x |

| Fiat Chrysler Automobiles | 21839 | 10,3% | 1,6% | 1.11x | 5,44x |

| Ferrari | 16794 | 279,2% | 12,8% | 0,84x | 11,85x |

bron: ycharts

- Over het algemeen hebben automobielsectoren lagere ROE's in vergelijking met die van de frisdranksector (gemiddelde ROE is ongeveer 8%, exclusief uitschieters)

- We merken op dat Ferrari een significant hogere ROE (279%) laat zien in vergelijking met die van zijn vergelijkbare groep. Dit komt door een hogere winstgevendheid (~ 12,8%) en een zeer hoge aandelenmultiplier (11,85x)

- General Motors heeft een ROE van 22,5%, terwijl Ford een ROE van 15,9% heeft

- Tesla heeft een negatieve ROE omdat het nog steeds verliesgevend is (winstmarge van -9,6%)

ROE van discountwinkels

De onderstaande tabel geeft een momentopname van Top Discount-winkels, samen met hun Return on Equity, Market Cap en Dupont uiteenvallen.

| Naam | Marktkapitalisatie ($ miljoen) | Rendement op eigen vermogen (jaarlijks) | Winstmarge (jaarlijks) | Omzet activa | Vermenigvuldigingsfactor |

|---|---|---|---|---|---|

| Wal-Mart-winkels | 214785 | 17,2% | 2,8% | 2,44x | 2,56x |

| Costco Groothandel | 73659 | 20,7% | 2,0% | 3,58x | 2,75x |

| Doelwit | 30005 | 22,9% | 3,9% | 1,86x | 3,42x |

| Dollar Algemeen | 19982 | 23,2% | 5,7% | 1,88x | 2,16x |

| Dollar Tree Stores | 17871 | 18,3% | 4,3% | 1,32x | 2,91x |

| Burlington-winkels | 6697 | -290,1% | 3,9% | 2,17x | -51,68x |

| Prijsbewust | 2832 | 14,7% | 3,1% | 2,65x | 1,72x |

| Grote partijen | 2228 | 22,3% | 2,9% | 3,23x | 2,47x |

| Ollie's koopjeswinkel | 1970 | 7,3% | 4,7% | 0,81x | 1,68x |

bron: ycharts

- Over het algemeen hebben discountwinkels een gemiddeld rendement op eigen vermogen van ongeveer 18% (minder ROE dan frisdrankbedrijven, maar meer dan ROE's uit de automobielsector)

- De Discount Store-sector heeft een lagere winstmarge (minder dan 4%) en een hogere omzet en vermogensmultiplier

- Wal-Mart Stores hebben een ROE van 17,2% in vergelijking met dat van Targets 'Return on Equity van 22,9%.

ROE van Engineering & Construction

De onderstaande tabel geeft ons een lijst van de beste engineering- en constructiebedrijven, samen met hun marktkapitalisatie, ROE's en Dupont ROE-uiteenvallen.

| Naam | Marktkapitalisatie ($ miljoen) | Rendement op eigen vermogen (jaarlijks) | Winstmarge (jaarlijks) | Omzet activa | Vermenigvuldigingsfactor |

|---|---|---|---|---|---|

| Fluor | 7465 | 13,5% | 2,3% | 2,37x | 2,55x |

| Jacobs Engineering Group | 6715 | 4,9% | 1,9% | 1,49x | 1,73x |

| AECOM | 5537 | 2,8% | 0,6% | 1,27x | 4,08x |

| Quanta Services | 5408 | 6,2% | 2,6% | 1,43x | 1,60x |

| EMCOR Group | 3794 | 12,1% | 2,4% | 1,94x | 2,53x |

| MasTec | 3249 | 12,9% | 2,6% | 1,61x | 2,90x |

| Chicago Bridge & Iron | 2985 | -18,3% | -2,9% | 1,36x | 5,55x |

| Dycom Industries | 2939 | 24,2% | 4,8% | 1,55x | 3.09x |

| Stantec | 2922 | 8,2% | 3,0% | 1,02x | 2,17x |

| Tetra Tech | 2270 | 9,7% | 3,2% | 1,43x | 2,07x |

| KBR | 2026 | -6,7% | -1,4% | 1,03x | 5,47x |

| Granieten constructie | 1940 | 7,4% | 2,6% | 1,46x | 1,94x |

| Tutor Perini | 1487 | 6,4% | 1,9% | 1,23x | 2,60x |

| Comfort Systems USA | 1354 | 17,9% | 4,0% | 2,31x | 1,88x |

| Primoris-services | 1224 | 5,5% | 1,3% | 1,71x | 2,35x |

bron: ycharts

- Over het algemeen is de ROE van Engineering & Construction-bedrijven aan de onderkant (gemiddelde ROE van ongeveer 7,1%

- Dycom Industries heeft een hogere ROE in de groep, voornamelijk dankzij een hogere winstmarge (4,8% in vergelijking met een gemiddelde winstmarge van 1,9% van de groep).

- Chicago Bridge & Iron heeft een negatieve ROE van -18,3% omdat het verlieslatend is met een winstmarge van -2,9%

ROE van internetbedrijven

Hieronder vindt u de lijst met de ROE van de beste internet- en inhoudsbedrijven met marktkapitalisatie en ander rendement van Dupont op vermogensverdeling

| Naam | Marktkapitalisatie ($ miljoen) | Rendement op eigen vermogen (jaarlijks) | Winstmarge (jaarlijks) | Omzet activa | Vermenigvuldigingsfactor |

|---|---|---|---|---|---|

| Alfabet | 603174 | 15,0% | 21,6% | 0,54x | 1,20x |

| 404135 | 19,8% | 37,0% | 0,43x | 1.10x | |

| Baidu | 61271 | 13,6% | 16,5% | 0,40x | 1,97x |

| JD.com | 44831 | -12,1% | -1,5% | 1,69x | 4.73x |

| Yahoo! | 44563 | -0,7% | -4,1% | 0,11x | 1,55x |

| Netease | 38326 | 34,9% | 30,4% | 0,69x | 1,52x |

| 10962 | -10,2% | -18,1% | 0,37x | 1,49x | |

| 10842 | 15,7% | 16,5% | 0,63x | 1,38x | |

| VeriSign | 8892 | -38,8% | 38,6% | 0,49x | -1,94x |

| Yandex | 7601 | 9,2% | 9,0% | 0.60x | 1,48x |

| Momo | 6797 | 3,0% | 26,3% | 1,02x | 1,16x |

| GoDaddy | 6249 | -3,3% | -0,9% | 0,49x | 6,73x |

| IAC / InterActive | 5753 | -2,2% | -1,3% | 0,68x | 2,49x |

| 58.com | 5367 | -4,4% | -10,3% | 0,31x | 1,43x |

| SINA | 5094 | 8,6% | 21,8% | 0,24x | 1,60x |

bron: ycharts

- Over het algemeen variëren de ROE's van internet- en inhoudsbedrijven enorm.

- We merken op dat het Alphabet (Google) een ROE heeft van 15%, terwijl dat van Facebook 19,8% is

- Er zijn veel aandelen in de tabel met een negatieve ROE, zoals JD.com (ROE van -12,1%), Yahoo (-0,7%), Twitter (-10,2%), Verisign (-38,8%), Godaddy (-3,3%) , enz. Al deze aandelen vertonen een negatieve ROE omdat het verlieslatende bedrijven zijn.

Rendement op eigen vermogen van olie- en gasbedrijven

Hieronder vindt u de lijst met Top Oil & Gas-bedrijven met hun ROE.

| S. Nee | Naam | Marktkapitalisatie ($ miljoen) | Rendement op eigen vermogen (jaarlijks) | Winstmarge (jaarlijks) | Omzet activa | Vermenigvuldigingsfactor |

|---|---|---|---|---|---|---|

| 1 | ConocoPhillips | 56465 | -9,7% | -14,8% | 0,27x | 2,57x |

| 2 | EOG-bronnen | 55624 | -8,1% | -14,3% | 0,26x | 2.11x |

| 3 | CNOOC | 52465 | 5,3% | 11,8% | 0,27x | 1,72x |

| 4 | Occidental Petroleum | 48983 | -2,5% | -5,5% | 0,23x | 2,01x |

| 5 | Canadees natuurlijk | 36148 | -0,8% | -1,9% | 0,18x | 2,23x |

| 6 | Anadarko Petroleum | 35350 | -24,5% | -39,0% | 0,19x | 3,73x |

| 7 | Pioneer natuurlijke hulpbronnen | 31377 | -5,9% | -14,5% | 0,24x | 1,58x |

| 8 | Devon Energy | 21267 | -101,1% | -110,0% | 0,43x | 4,18x |

| 9 | Apache | 19448 | -19,9% | -26,2% | 0,24x | 3,61x |

| 10 | Concho-bronnen | 19331 | -20,1% | -89,4% | 0,13x | 1,59x |

| 11 | Continentale bronnen | 16795 | -7,3% | -13,2% | 0,17x | 3,20x |

| 12 | Hess | 15275 | -36,2% | -126,6% | 0,17x | 1,97x |

| 13 | Edele energie | 14600 | -10,2% | -28,6% | 0,16x | 2,26x |

| 14 | Marathon-olie | 13098 | -11,9% | -46,0% | 0,14x | 1,77x |

| 15 | Cimarex Energy | 11502 | -16,7% | -34,3% | 0,27x | 1,98x |

bron: ycharts

- We merken op dat alle olie- en gasbedrijven in de tabel een negatief rendement op eigen vermogen hebben.

- Dit is voornamelijk te wijten aan het verlies dat deze bedrijven sinds 2013 maken als gevolg van een vertraging van de grondstoffencyclus (olie).

Beperkingen van ROE

Zelfs als het lijkt alsof DuPont Analysis geen beperkingen kent, zijn er een aantal beperkingen van DuPont Analysis. Laten we eens kijken -

- Er zijn zoveel inputs om te voeden. Dus als er één fout in de berekening zit, gaat het allemaal mis. Bovendien moet de informatiebron ook betrouwbaar zijn. Een verkeerde berekening betekent een verkeerde interpretatie.

- Bij de berekening van de ratio's moet ook rekening worden gehouden met seizoensfactoren. In het geval van DuPont-analyse moet rekening worden gehouden met de seizoensfactoren, wat meestal niet mogelijk is.