Wat is het doel van de balans?

Het belangrijkste doel van de balans is om de gebruikers inzicht te geven in de financiële positie van het bedrijf op een bepaald moment door de details van de activa van het bedrijf te tonen, samen met zijn verplichtingen en het kapitaal van de eigenaar.

Het doel van het opstellen van de balans is om de financiële status van het bedrijf op een bepaald moment aan meerdere belanghebbenden of potentiële belanghebbenden (management, aandeelhouders, geldschieters, schuldeisers) te verstrekken.

- De balans is van groot nut voor interne belanghebbenden, externe belanghebbenden en ook voor potentiële belanghebbenden / investeerders.

- De balans van een organisatie biedt over het algemeen details over schuldfinanciering die door de organisatie wordt gebruikt, gebruik van schulden en eigen vermogen, creatie van activa, nettowaarde van het bedrijf, status van huidige activa / huidige passiva, beschikbare liquide middelen, beschikbaarheid van fondsen om toekomstige groei te ondersteunen, enz. .

Top 6 Doel van de balans voor belanghebbenden

# 1 - Beheer van het bedrijf

bron: Colgate SEC Filings

Het management van de Vennootschap heeft over het algemeen de details nodig met betrekking tot de financieringsstatus van de Vennootschap, de beoordeling van de liquiditeitssituatie, de status van handelsvorderingen, de beschikbaarheid van kasstromen, de investering die is gedaan in andere activa en de beschikbaarheid van fondsen voor toekomstige uitbreiding om de toekomstige activiteiten voor de onderneming te plannen. volgende tijdsperiode. Het management kan besluiten om de schuld vanaf het huidige niveau te verlagen op basis van de weergave van de balans, aangezien ze van mening zijn dat deze relatief hoger is dan de branchebenchmark. Het management van de Vennootschap kan een beroep doen op maatregelen ter verbetering van de liquiditeit als ze het gevoel hebben dat de werkkapitaalcyclus van de Vennootschap relatief gestrekt is op basis van de huidige activa / kortlopende verplichtingen op de balans. Daaromde balans dient een groter doel voor het management van de onderneming bij het identificeren van bestaande problemen, het anticiperen op toekomstige problemen en het uitstippelen van een koerscorrectieplan.

# 2 - Investeerders van het bedrijf / potentiële investeerders

Beleggers in het bedrijf gebruiken de balans en andere financiële overzichten om de financiële soliditeit van het bedrijf te analyseren. Ze gebruiken ook trends van de afgelopen jaren door de cijfers in een financiële verklaring te analyseren om het toekomstige groeipotentieel van de Vennootschap te begrijpen en om een beslissing te nemen om geïnvesteerd te blijven in de Vennootschap en om het aandeelhouderschap in de Vennootschap te vergroten / verkleinen.

Balans kan ook worden gebruikt door potentiële investeerders of bedrijven die bedrijven willen overnemen of die willen samenwerken met bedrijven voor hun uitbreidingen.

# 3 - Banken / financiële instellingen

Balans dient een zeer kritisch doel, namelijk het nemen van een beslissing om wel of niet te lenen voor banken. Aangezien de balans een overzicht geeft van de bestaande schulden en de samenstelling van het eigen vermogen en de status van vlottende activa en kortlopende verplichtingen, helpt het de banken om te analyseren of het bedrijf al te veel heeft geleend en heeft het beperkte mogelijkheden om de schuld terug te betalen. Het helpt kredietverstrekkers ook om de liquiditeitssituatie van het bedrijf te analyseren, om te beslissen over een bedrag aan werkkapitaal / kortlopende lening, om de limiet voor het trekkingsvermogen in te stellen op de kortlopende lening, het monitoren van de leningsrekening en vooral bij het nemen van beslissingen. -makend voor het uitlenen aan een bedrijf.

Voor bestaande banken dient de balans een cruciaal doel om de geldstroom en het gebruik van de reeds uitbetaalde lening te volgen door de overeenkomstige stijging aan de activazijde te analyseren. Een zorgvuldige analyse door banken kan hen helpen om te achterhalen of de lening die voor een specifiek doel is uitbetaald, voor hetzelfde doel wordt gebruikt of door het bedrijf wordt omgeleid voor iets anders, wat een vroeg waarschuwingssignaal kan geven voor een mogelijke wanbetaling van een lening.

Dat is precies de reden dat bankiers een voorwaarde stellen aan Bedrijven om hun kwartaal- / jaarbalans tijdig op te leveren.

# 4 - Klanten / potentiële klanten

De balans van een auto-onderdelenfabrikant, die onderdelenleverancier is van een autofabrikant, is zeer kritisch. Omdat een autofabrikant een relatie wil opbouwen met een bedrijf dat financieel sterk en stabiel is. Een autofabrikant wil niet het risico lopen dat zijn leveranciers de activiteiten en dus de levering van onderdelen aan de autofabrikant stopzetten, wat uiteindelijk de werking van de autofabrikant beïnvloedt. Daarom zal de autofabrikant in een dergelijke situatie zijn eigen analyse maken van de bestaande schulden van het bedrijf, de huidige liquiditeitssituatie en de beschikbaarheid van fondsen om toekomstige groei te ondersteunen en de financiële soliditeit van het bedrijf vast te stellen.

# 5 - Leveranciers / crediteuren van grondstoffen

De balans van het bedrijf helpt leveranciers / crediteuren om de financiële kracht van het bedrijf te begrijpen. Een bedrijf met relatief sterkere financiële waarden geniet meer vertrouwen / comfort / voorwaarden van zijn schuldeisers.

# 6 - Overheidsinstanties / bankregelgevers / beursregelgevers

Bankiers doen zaken met openbare deposito's. Daarom gebruiken bankregelgevers de balans van de bedrijven om mogelijke wanpraktijken / frauduleuze activiteiten op te sporen die door het bedrijf worden ondernomen in het grotere algemeen belang. Evenzo houden toezichthouders op de aandelenmarkt de bedrijven in de gaten door hun financiële overzichten / balans door te lichten om eventuele wandaden op te sporen die worden begaan door bedrijven in het grotere belang van particuliere beleggers in beursgenoteerde bedrijven.

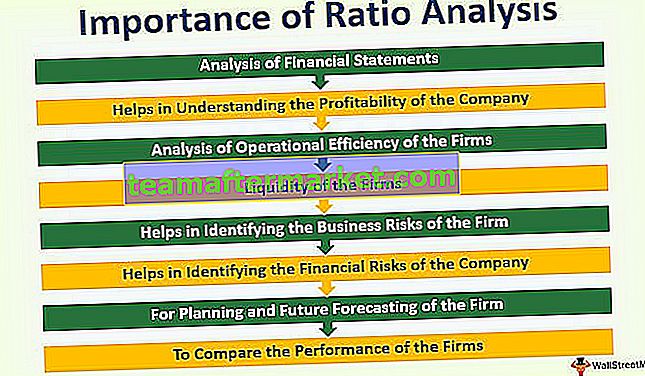

Hoe helpt het bij Ratio-analyse?

Balans wordt gebruikt voor ratio-analyse zoals weergegeven in de volgende tabel-

Liquiditeitsratio-analyse

- Huidige ratio-analyse

- Snelle ratio-analyse

- Cash Ratio Interpretatie

Omzetratio's

- Analyse van de omzetratio van vorderingen

- Analyse van voorraadomzetratio

- Analyse van de omzetratio van crediteuren

- Contante conversiecyclus

Analyse van de operationele efficiëntie

- Analyse van de omzetratio van activa

- Netto-omzet vaste activa

- Omzet

Bedrijfsrisico

- Financiële hefboomanalyse

- Totale hefboomwerking

Financieel risico

- Maak gebruik van ratio-analyse

- Analyse van schuld / eigen vermogen

- Interpretatie van rentedekkingsgraad

- Dekkingsgraad van de schuldendienst

Er zijn andere financiële ratio's, zoals winstgevendheidsratio's, rendementsratio's, die kunnen worden berekend met behulp van alle financiële overzichten (balans, winst-en-verliesrekening en kasstroom). Deze ratio's kunnen worden gebruikt door meerdere belanghebbenden, zoals investeerders, geldschieters, management en zakenpartners, om een volledige analyse van elke organisatie te krijgen.

Gevolgtrekking

- De balans van een bedrijf geeft een financieel overzicht van de organisatie op een bepaald tijdstip. De balans geeft details over de kapitaalstructuur, de Gearing, de liquiditeitstoestand, de beschikbaarheid van liquide middelen, het creëren van activa in de loop van de tijd en andere investeringen van het Bedrijf.

- Het is nuttig wanneer meerdere belanghebbenden bij het bedrijf betrokken zijn en vaak een cruciaal onderdeel wordt van de besluitvorming door belanghebbenden.

- Hoewel de balans alleen enkele beperkingen heeft om de volledige financiële gezondheid van het bedrijf te bieden, biedt de balans samen met het inkomstenoverzicht en de kasstroom een volledige analyse van de financiële gezondheid van de organisatie.

- In het geval van beursgenoteerde ondernemingen is het nuttig voor toezichthouders op het bankwezen / toezichthouder op de aandelenmarkt / particuliere beleggers.