Wat is Acquisitiepremie?

Overnamepremie, ook bekend als de overnamepremie, is het verschil in de koopsom, dwz de prijs die de overnemende onderneming aan de aandeelhouders van de doelonderneming betaalt en de marktwaarde van de doelonderneming vóór de fusie

Uitleg

Bij fusies en overnames wordt het bedrijf dat wordt overgenomen het doelbedrijf genoemd en het bedrijf dat het overneemt de overnemende partij. Overnamepremie is het verschil tussen de prijzen die voor het doelbedrijf worden betaald minus de waarde vóór de fusie van het doelbedrijf. Met andere woorden, het is de prijs die door het overnemende bedrijf voor elk van de aandelen van de doelonderneming wordt betaald.

Overnamepremie = PT - VT

Waar,

- PT = prijs betaald voor het doelbedrijf

- VT = waarde vóór de fusie van het doelbedrijf

De overnemende partij is bereid de overnamepremie te betalen, aangezien hij de synergieën (verwachte omzetstijging, kostenbesparingen) verwacht die door de acquisities zullen worden gegenereerd. De synergieën die worden gegenereerd bij fusies en overnames zullen de winst zijn van de overnemende partij.

De winst van de verwerver = gegenereerde synergieën - Premium = S- (PT-VT)

- Waar S = synergieën gegenereerd door de fusie.

Dus de waarde na de fusie van het gefuseerde bedrijf (VC) is

VC = VC * + VT + SC

Waar,

- C = contant betaald aan de aandeelhouders.

- VC * = waarde vóór de fusie van de overnemende partij.

Waarom betaalt de overnemende partij de extra aankooppremie?

bron - wsj.com

Acquirer betaalt extra premie vanwege de volgende redenen -

- Om wedstrijden te minimaliseren en de deal te winnen.

- De gecreëerde synergieën zullen groter zijn dan de premie die voor het doelbedrijf wordt betaald. Met synergie bedoelen we dat wanneer de twee bedrijven, gecombineerd, meer inkomsten zullen genereren dan ze afzonderlijk zouden kunnen doen.

In 2016 waren we getuige van de fusie van 's werelds toonaangevende professionele cloud en' s werelds toonaangevende professionele netwerk. Microsoft betaalde $ 196 per LinkedIn-aandeel, een overnamepremie van 50% omdat ze geloofden dat dit zowel de inkomsten als de concurrentiepositie van Microsoft zou verbeteren. Het was de grootste overname van Microsoft.

De relatie tussen Takeover Premium en Synergies

Hogere synergieën bij M&A resulteren in hogere premies. Voordat we naar de premieberekening gaan, moeten we de synergieën begrijpen die door de fusie zijn gecreëerd.

- Kostenbesparingen - De categorieën kostenbesparingen variëren van bedrijf tot bedrijf. De meest voorkomende categorieën zijn onder meer de verkoopkosten, productiekosten, administratieve kosten, andere overheadkosten enz. Kostenbesparingen hangen ook af van hoeveel mensen aanvaardbaar zijn om te veranderen. Als het senior management niet klaar is om moeilijke beslissingen te nemen, kan kostenbesparing langer duren. Kostenbesparingen treden maximaal op wanneer beide bedrijven tot dezelfde branche behoren. Toen Procter & Gamble bijvoorbeeld Gillette overnam, nam het management in 2005 een gewaagde beslissing om ondermaats presterende P & G-werknemers te vervangen door Gillette's talent. Het leverde goede resultaten op en het hogere management van P&G steunde dit initiatief.

- Verhoging van de omzet - Meestal is het mogelijk om een omzetstijging te behalen wanneer beide bedrijven worden gecombineerd. Maar er zijn veel externe factoren, zoals de reactie op een markt op hun fusie of de prijsstelling van de concurrent (de concurrenten kunnen de prijs verlagen). Bijvoorbeeld, Tata Tea, een 114 $ bedrijf, nam een gedurfde stap door Tetley over te nemen voor 450 $ miljoen, wat de groei voor Tata Sons heeft bepaald. Procter & Gamble realiseerde een omzetstijging binnen een jaar na de fusie met Gillette.

- Procesverbetering: Fusies helpen ook bij het verbeteren van processen. Gillette en P&G hadden veel procesverbeteringen doorgevoerd waardoor ze een hogere omzet konden realiseren. Door de fusie van Disney en Pixar konden ze gemakkelijker samenwerken en konden ze samen succes boeken.

Overname premieberekening

Methode 1 - Aandelenkoers gebruiken

Overnamepremie kan worden berekend op basis van de koerswaarde van het aandeel. Laten we aannemen dat bedrijf A bedrijf B wil overnemen. De waarde van het aandeel van bedrijf B is $ 20 per aandeel en bedrijf A biedt $ 25 per aandeel.

Dit betekent dat bedrijf A ( $ 25- $ 20) / $ 20 = 25% premie aanbiedt .

Methode 2 - Enterprise Value gebruiken

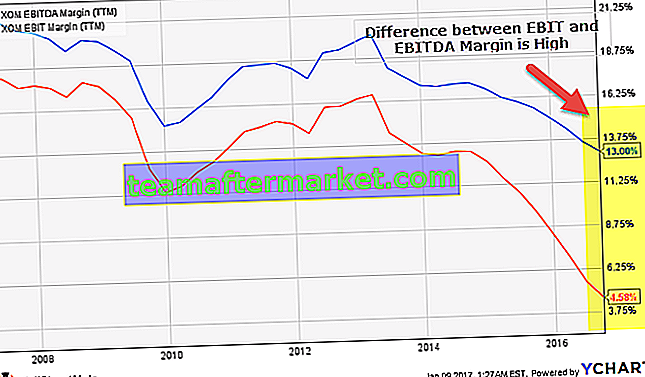

We kunnen de overnamepremie ook berekenen door de ondernemingswaarde van de onderneming te berekenen. De ondernemingswaarde weerspiegelt zowel het eigen vermogen als de schuld van het bedrijf. Door de EV / EBITDA-waarde te nemen en deze te vermenigvuldigen met EBITDA, kunnen we de ondernemingswaarde van de firm EV berekenen.

Als de ondernemingswaarde van bedrijf B bijvoorbeeld $ 12,5 miljoen is. Als bedrijf A een premie van 15% aanbiedt. Dan krijgen we 12,5 * 1,15 = 14,375 miljoen. Dat betekent een premie van (14.375 cr- 12,5 cr) = $ 1.875 miljoen

Als de overnemende partij een hogere EV / EBITDA-ratio biedt dan het gemiddelde EV / EBITDA-veelvoud. Geconcludeerd kan worden dat de overnemende partij te veel betaalt voor de deal.

Andere methoden, zoals het prijsmodel van Black-Scholes, kunnen ook worden gebruikt voor de berekening. Investeringsbanken die door het doelbedrijf zijn ingehuurd, zullen ook de historische gegevens onderzoeken van de premie die op soortgelijke deals is betaald om de aandeelhouder van het bedrijf een goede verantwoording te geven.

Factoren die de waarde van de overnamepremie beïnvloeden

De overnamepremie bleek hoger te zijn tijdens de periode van beleggerspessimisme en onderwaardering van de markt en lager tijdens de overwaardering van de markt, een periode van optimisme onder beleggers. De andere factoren die van invloed zijn op de overnamepremie zijn de motivatie van de bieders, het aantal bieders, de concurrentie in de branche en ook het type branche.

Wat is de juiste prijs die moet worden betaald als acquisitiepremie?

Het is moeilijk te begrijpen of de betaalde overnamepremie al dan niet overgewaardeerd is. Zoals in meerdere gevallen eindigde een hoge premie in betere resultaten dan wat een lagere premie deed. Maar dit geval is altijd niet waar.

Net als toen Quakers Oats Snapple overnam, had het $ 1,7 miljard betaald. Het bedrijf presteerde niet goed omdat Quaker Oats Snapple aan Triarc Companies verkocht voor minder dan 20% van wat het eerder had betaald. Daarom moet een goede analyse worden uitgevoerd voordat u een deal sluit en niet worden aangezet omdat de andere concurrenten op de markt een hogere prijs bieden.

Waar registreren we omzetpremie in de boekhouding voor de overnemende partij?

Omzetpremie wordt als goodwill op de balans opgenomen. Als de overnemende partij het met korting koopt, wordt het opgenomen als negatieve goodwill. Met korting bedoelen we minder dan de marktprijs van het doelbedrijf. Als de overnemende partij profiteert van de technologie, een goede merkaanwezigheid, patenten van het doelbedrijf, wordt dit als goodwill beschouwd. Economische verslechtering, negatieve kasstromen, enz. Zorgen voor een vermindering van goodwill op een balans.