Wat is vertaalrisico?

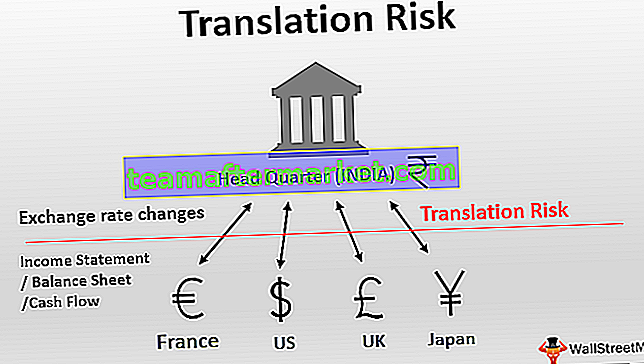

Omrekeningsrisico is het risico van verandering in de financiële positie van het bedrijf (activa, passiva, eigen vermogen) als gevolg van wisselkoersveranderingen en wordt meestal gezien bij het rapporteren van de geconsolideerde jaarrekening van meerdere dochterondernemingen die in het buitenland opereren in de nationale valuta.

Het effect is voornamelijk op de multinationale ondernemingen die opzettelijk in internationale transacties opereren vanwege hun klanten- en leveranciersbestand. In dit scenario is het translatierisico meer een aanhoudend fenomeen dat elk jaar in de jaarrekening moet worden vastgelegd. Bovendien heeft het ook invloed op de bedrijven die activa in de vreemde valuta hebben en die moeten worden gerealiseerd of gerapporteerd in de binnenlandse valuta. Dit is meestal een eenmalig fenomeen en de juiste boekhoudprocedures moeten worden geïmplementeerd, anders kan dit leiden tot juridische problemen.

Aangezien valutaschommelingen moeilijk te voorspellen zijn, kan het translatierisico onvoorspelbaar zijn, waardoor het complexer wordt om te rapporteren en daarom nauwlettend in de gaten wordt gehouden door regelgevende instanties. Het translatierisico verschilt van het transactierisico dat de kasstroom van het bedrijf beïnvloedt vanwege het valutaschommelingsrisico.

Voorbeeld van vertaalrisico

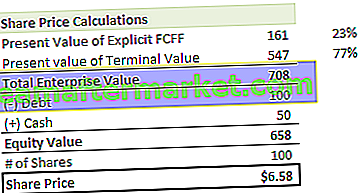

Laten we eens kijken naar een eenvoudig voorbeeld van vertaalrisico's en hoe dit de bedrijven beïnvloedt. Overweeg een multinationale onderneming die actief is in regio's in het VK en de VS. Met opereren bedoelen we dat het bedrijf activa en passiva heeft in beide landen.

Laten we aannemen dat het Amerikaanse kantoor van dit bedrijf een bedrijfsverlies lijdt van $ 10.000. De Britse divisie maakt in dezelfde verslagperiode echter een nettowinst van £ 8.000. Nu de omrekeningskoers van dollar en pond 0,80 is, maakt het bedrijf effectief geen verlies of winst.

De winst in het VK werd teniet gedaan door het verlies in het Amerikaanse filiaal. Tot zover goed. Voordat het moederbedrijf al deze cijfers consolideert en de tussentijdse rapportages opstelt, is er een wijziging in de macro-economische scenario's.

De BREXIT-discussies zijn geïntensiveerd, wat de prijs van het Britse pond heeft beïnvloed. Evenzo schommelden de prijs van ruwe olie en de dollarprijs vanwege de economische spanningen tussen de VS en Iran in het Midden-Oosten. Deze scenario's leiden tot een verschuiving van de koers van het dollar-pond van 0,80 naar 1,0.

De winst die werd tenietgedaan door winst in de Britse divisie werd ineens erg klein, wat leidde tot een netto winst voor het moederbedrijf. In onderstaande tabel zijn beide scenario's samengevat.

Dit betekent in feite dat, hoewel er op het moment van realisatie geen winst / verlies was, het bedrijf nu een verlies moet rapporteren omdat de scenario's zijn gewijzigd vanwege valutaschommelingen. Hoewel hypothetisch, is dit een van de eenvoudigste voorbeelden van vertaalrisico.

Belangrijke punten om op te merken over de verandering in het vertaalrisico

- Het translatierisico is doorgaans een door de wet aangestuurde wijziging die door regelgevende instanties wordt vereist. Het ontstaat alleen wanneer het moederbedrijf besluit om een geconsolideerde jaarrekening te rapporteren. Als FMCG, grote Unilever, bijvoorbeeld een geconsolideerde jaarrekening rapporteert voor haar dochteronderneming in de VS, het VK en Europa, loopt het translatierisico. Als het deze dochterondernemingen echter onafhankelijk houdt, is er geen sprake van vertaalrisico. Eenvoudig gezegd is het translatierisico geen verandering in de cashflow, maar alleen een resultaat van het rapporteren van geconsolideerde financiële gegevens.

- Aangezien dit risico geen invloed heeft op de cashflow maar enkel op de rapportagestructuur, is er geen sprake van enige belastingvrijstelling waarvan de onderneming gebruik kan maken. Ook is er geen verandering in de waarde van het bedrijf vanwege translatierisico's, in tegenstelling tot andere risico's en blootstellingen. In eenvoudige bewoordingen is het meer een meetbaar concept dan het cashflow-concept. Een belangrijk punt om op te merken is dat het wordt geregistreerd wanneer gerapporteerd en niet wanneer gerealiseerd. Daarom is het niet verkeerd om te zeggen dat het alleen resulteert in fictieve winst of verlies.

- Het risico dat voortvloeit uit het translatierisico staat op de balans van de onderneming als translatierisico. Er kunnen meerdere methoden zijn om het te meten, zoals huidige / geen huidige methode, monetaire / niet-monetaire methode, temporele methode en huidige tariefmethode. Evenzo kunnen bedrijven meerdere manieren gebruiken om deze blootstelling te beheren, zoals het gebruik van afgeleide / exotische financiële producten zoals valutaopties, valutaswaps en termijncontracten. We slaan de details hieromheen over, aangezien dit complexe onderwerpen zijn die afzonderlijk kunnen worden behandeld.

- Het translatierisico vormt een bedreiging in termen van het vooraf presenteren van onverwachte cijfers, wat kan leiden tot enkele harde vragen van aandeelhouders voor het management. Als het echter om een tijdelijke situatie gaat en de onverwachte schommelingen in de valuta zouden weer normaal kunnen worden, dan zou dit het bedrijf niet veel moeten beïnvloeden. Dit komt omdat deze mogelijk worden teruggedraaid in de volgende boekhoudperiode, wanneer de macro-economische situaties zijn verbeterd en de valutamarkt zich in de gunstige richting van het bedrijf heeft bewogen. Dit mag echter geen reden zijn om niet op translatierisico's voor te bereiden en het management moet over de juiste procedures beschikken om dergelijke ongunstige valutaschommelingen tegen te gaan.

Gevolgtrekking

Het translatierisico als gevolg van het translatierisico is zeker voor bedrijven die actief zijn in buitenlandse transacties of handelen in vreemde valuta. Het is meer een corporate treasury-concept dat wordt gebruikt om risico's te beschrijven waarmee een bedrijf wordt geconfronteerd wanneer het met buitenlandse klanten omgaat en daardoor met buitenlandse transacties.

Deze buitenlandse transacties kunnen zoiets zijn als het betalen van hun leveranciers in een andere valuta of het ontvangen van betalingen van hun klanten in vreemde valuta. Een entiteit die het translatierisico wil beperken, dient zich in te dekken door middel van derivaten of exotische financiële producten, zodat de valutaschommelingen een minimaal effect hebben op haar aantal.

Als u dit niet doet, kan dit niet leiden tot juridische rompslomp, maar ook tot woede bij investeerders, ook al handelt het bedrijf mogelijk alleen in een eenmalige internationale transactie. Onnodig te zeggen dat het voor een beursgenoteerd bedrijf des te belangrijker wordt, omdat een dergelijke rode vlag ertoe kan leiden dat beleggers het vertrouwen in het bedrijf verliezen.